- W poniższym artykule przeczytasz:

- Na czym polega handel obligacjami skarbowymi i dlaczego należy być ostrożnym?

- Czym są obligacje skarbowe?

- Różne rodzaje obligacji skarbowych

- Jak kupować obligacje skarbowe?

- Nie tylko odsetki się liczą: również zyski i straty ze zmiany wartości mają znaczenie

- Zwróć uwagę na najwyższy rating kredytowy

- Zyski walutowe z obligacji?

- Jak znaleźć idealne obligacje do swojego portfela inwestycyjnego?

- Handel obligacjami skarbowymi

- Handluj obligacjami skarbu państwa za pośrednictwem LYNX

|

|

Wielu inwestorów nie chce jednak lokować wszystkich swoich oszczędności wyłącznie w akcjach, chcąc w większym stopniu zdywersyfikować swoje inwestycje. Często więc preferują obligacje jako podstawę swojego portfela inwestycyjnego.

W poniższym artykule wyjaśniamy, jak kupować i sprzedawać obligacje skarbowe, czym właściwie są obligacje, jakie są ich rodzaje i na co zwrócić uwagę, kupując obligacje.

W poniższym artykule przeczytasz:

- Na czym polega handel obligacjami skarbowymi i dlaczego należy być ostrożnym?

- Czym są obligacje skarbowe?

- Różne rodzaje obligacji skarbowych

- Jak kupować obligacje skarbu państwa?

- Nie tylko odsetki się liczą; również zyski i straty ze zmiany wartości mają znaczenie

- Zwróć uwagę na najwyższy rating kredytowy

- Zyski walutowe z obligacji skarbowych?

- Jak znaleźć idealne obligacje do swojego portfela inwestycyjnego?

- Handel obligacjami skarbowymi za pośrednictwem LYNX

Na czym polega handel obligacjami skarbowymi i dlaczego należy być ostrożnym?

Akcje ogólnie rzecz ujmując są stosunkowo zmienne i w niektórych okresach opłaca się zainwestować część kapitału w coś innego. Obligacje skarbowe to rozsądny sposób na bezpieczne zainwestowanie pieniędzy, jeżeli poświęcimy uwagę dobremu ratingowi.

Obligacje mają tę zaletę, że ich termin zapadalności i wysokość odsetek są dokładnie określone już od samego początku. Ponadto inwestor po spłacie obligacji otrzymuje wartość minimalną w pełnej wysokości, a więc nie musi się obawiać strat, inaczej niż w przypadku akcji.

W przypadku akcji sposób kupna jest dosyć jasny – na giełdzie. W jaki sposób można zainwestować w obligacje skarbowe?

Czym są obligacje skarbowe?

Obligacje skarbowe są tzw. papierami wartościowymi o stałym dochodzie (istnieją specjalne ich rodzaje, które są zmienne albo nieoprocentowane, ale do tego dojdziemy później). Obligacje charakteryzują z góry ustalony termin zapadalności i oprocentowanie. Jeżeli mówimy o obligacjach skarbowych, dłużnikiem (to znaczy podmiotem, któremu inwestor pożycza pieniądze) jest państwo – na przykład Niemcy, Holandia, USA, czy też nawet Argentyna albo Filipiny.

Ze względu na fakt, że dłużnikiem jest państwo, którego rząd jest odpowiedzialny za tę pożyczkę, jej spłatę oraz całkowitą i terminową spłatę odsetek, obligacje te mają ogólnie bardzo dobry rating kredytowy. Agencje ratingowe zasadniczo uznają te obligacje za bezpieczne, przynajmniej w sytuacji, kiedy dany kraj uważany jest za taki, w którym panuje stabilna sytuacja polityczna, ma stabilną gospodarkę i odpowiednią strukturę finansową.

Nie odnosi się to jednak do wszystkich państw. Obligacje skarbowe mogą być również bardzo ryzykowne, jeżeli wybierając je nie przestrzega się kilku podstawowych zasad.

Czym są obligacje?

Obligacja to rodzaj papieru wartościowego wyrażającego zobowiązanie emitenta (np. państwa) wobec wierzyciela. W odróżnieniu od akcji ten typ papieru wartościowego zapewnia wypłatę z góry ustalonego zysku finansowego, z odpowiednimi odsetkami włącznie, w wyznaczonym terminie.

Różne rodzaje obligacji skarbowych

Rodzaje istniejących obligacji skarbowych zilustrujemy na przykładzie Niemiec. Obligacje skarbu państwa – czyli obligacje emitowane przez Republikę Federalną – dzielą się na obligacje i federalne bony skarbowe. Jakie są zatem różnice?

„Obligacjami“ w tym znaczeniu, w którym kupując je, pożyczasz pieniądze państwu, są wszystkie wyżej wymienione formy obligacji skarbowych. Najbardziej widoczna różnica związana jest z terminem zapadalności. Istnieją również jednak specjalne rodzaje oprocentowania.

Pojęcie „obligacje federalne” oznacza zazwyczaj wyłącznie obligacje z terminem zapadalności wynoszącym co najmniej dziesięć lat i stałym kuponem. Niemieckie obligacje skarbowe z terminem zapadalności 10 oraz 30 lat są normą i emituje się je regularnie. Są dla kraju źródłem większej części środków przeznaczonych na federalne refinansowanie za pośrednictwem rynku obligacji. Federalne bony skarbowe to obligacje emitowane na okres 2 lat.

Niemiecki rząd emituje również obligacje krótkoterminowe, takie jak nieoprocentowane bony z terminem zapadalności wynoszącym sześć lub dwanaście miesięcy. Nimi jednak nie handluje się na giełdzie. Ponadto aktywa te nie stanowią korzystnej inwestycji.

Przeczytaj również >> Najlepsze akcje blue chip & ETF w 2020 roku

Oprócz tego istnieją bardzo specyficzne rodzaje obligacji, takie jak obligacje indeksowane inflacją, które dostosowują stopy procentowe do bieżącego poziomu inflacji, czy też tzw. obligacje zerokuponowe. W przypadku tych ostatnich nie są wypłacane żadne odsetki. Jedyną możliwą formą osiągnięcia zysku jest w tym przypadku sytuacja, w której cena obligacji pod koniec okresu jest wyższa niż ich cena podczas kupna.

Jak kupować obligacje skarbowe?

Nie musisz być obecny bezpośrednio przy emisji, jeżeli chcesz mieć w swoim portfelu obligacje skarbowe. Kupowanie obligacji w ten sposób byłoby zasadniczo bardzo utrudnione. Zazwyczaj duzi inwestorzy zinstytucjonalizowani wykupują większość obligacji i pozostawiają dla inwestorów prywatnych tylko mały kawałek tortu.

Jako drobny inwestor możesz jednak kupować obligacje skarbowe na giełdzie, a nawet sprzedawać je przed terminem ich wykupu.

Każda obligacja ma zabezpieczający numer identyfikacyjny, a także ISIN – tak samo jak akcje. Aby kupić obligacje, potrzebujesz więc tylko zwykłego rachunku inwestycyjnego.

Wielu inwestorów myśli, że zdobycie obligacji skarbowych jest skomplikowane. Prawdopodobnie jest tak dlatego, że wciąż mają w głowie obrazy z przeszłości. Kilkadziesiąt lat temu rzeczywiście trzeba było złożyć pisemny wniosek o przyznanie obligacji skarbowej, którą następnie otrzymywało się pod postacią papieru wartościowego, a odsetki pobierało się, przedkładając załączony kupon w banku uprawnionym do wypłaty odsetek.

Stąd wywodzi się nazwa „kupon odsetkowy“ – ponieważ wskazuje on na to, jakie nominalne odsetki generuje obligacja. Te czasy już dawno jednak są przeszłością. Dziś wszystko można załatwić drogą elektroniczną, a odsetki automatycznie trafiają na twoje konto.

Źródło: Businessinsider.com

Z wykresu jasno więc wynika, że ważny jest właściwy wybór momentu zakupu danej obligacji. Istotne są również: wybór idealnego czasu trwania, dostosowanego do strategii inwestycyjnej, staranne sprawdzenie emitenta i przemyślenie zakresu spekulacji. W przypadku obligacji można zarabiać bowiem nie tylko na odsetkach, możliwe są również zyski cenowe i walutowe.

Nie tylko odsetki się liczą: również zyski i straty ze zmiany wartości mają znaczenie

Wielu inwestorów nie jest świadomych faktu, że w rzeczywistości obligacje skarbowe mogą generować również zyski i straty ze zmiany ceny. W odróżnieniu od akcji obligacje mają jednak w tym kontekście pewną zaletę.

Jeżeli zaczekasz do końca trwaniu czasu obligacji, nie ma znaczenia czy obligacje, które znajdują się na twoim rachunku inwestycyjnym, stracą na wartości – jeżeli posiadałeś dane obligacje od samego początku. Pod koniec czasu trwania otrzymasz bowiem z powrotem pierwotną cenę emisyjną. Dlaczego jednak cena obligacji ze stałym oprocentowaniem w ogóle ulega zmianom?

Dzieje się tak dlatego, że można je w każdej chwili kupić lub sprzedać na giełdzie. Przyjmijmy jako przykład wspomnianą wyżej obligację z oprocentowaniem 2,00 %. Jeżeli dziś chciałbyś uzyskać oprocentowanie w wysokości 2% w sytuacji, w której stopa zwrotu z niemieckich obligacji skarbowych jest ujemna, cena tej obligacji by wzrosła, ponieważ każdy inwestor chciałby ją kupić.

Inwestorzy wolą kupować obligacje, które przynoszą większe odsetki. To podnosi cenę danej obligacji na rynku. A to z kolei oznacza, że dana obligacja będzie z czasem przynosić coraz mniejsze zyski. W związku z rosnącymi cenami owa stopa zwrotu będzie nadal spadać, dopóki rentowność na przestrzeni lat nie znajdzie się na tym samym poziomie, na którym pozostają obligację z takim samym terminem zapadalności.

Przeczytaj również >> 6 najlepszych amerykańskich akcji small caps & ETF w 2019 roku

Oznacza to, że obligacje, które obecnie faktycznie mają ujemną stopę zwrotu, przyniosły w przeszłości zyski ze wzrostu ceny.

Wspomniana wyżej obligacja została wyemitowana w 2013 roku po cenie nieco poniżej 100. Ci, którzy wówczas dana obligacje kupili, obecnie mogliby ją sprzedać po cenie 112. Ponadto przez ostatnie 6 lat, podczas których obligacja pozostawała w obrocie, inwestorzy ci otrzymali 2-procentowe odsetki. To oznacza, że każdy, kto dziś sprzedałby tę obligację, zarobiłby 6 x 2 EUR na odsetkach + 12 EUR ze wzrostu ceny. Zysk całkowity wynosi więc 24 EUR dla zainwestowanych 100 EUR.

Z drugiej strony ci, którzy dziś inwestują w te obligacje federalne, uzyskają zysk w skali roku na poziomie zaledwie 1,78 %, ponieważ cena obligacji wzrosła. Poza tym pojawia się tu kwestia ceny zakupu. W 2033 roku wyniesie ona 100. Trzeba więc zarezerwować 12 EUR, co oznacza stratę. Czteroletni okres pozostały do końca terminu zapadalności oznacza stratę około 3 EUR rocznie, co faktycznie stanowi ujemny zwrot!

Zwróć uwagę na najwyższy rating kredytowy

Waluta, w której emitowane są obligacje skarbowe również stanowi kwestię do przemyślenia. W ramach strefy euro większość obligacji emitowana jest w EUR. Jeżeli jednak chciałbyś kupić amerykańskie, brytyjskie albo na przykład japońskie obligacje, sytuacja jest wówczas inna. Bardziej egzotyczne kraje również emitują obligacje skarbowe – na przykład Argentyna. Zwłaszcza takie kraje jak Argentyna są bardzo kuszące, ponieważ wypłacają o wiele wyższe odsetki od swoich obligacji.

Odsetki same w sobie nie decydują jednak o tym, że inwestycja jest dobra, wręcz przeciwnie – wysokie odsetki mogą oznaczać zwiększone ryzyko, ponieważ ktoś, kogo rating kredytowy (czyli wiarygodność dłużnika) nie jest specjalnie wysoki, musi również płacić wyższe odsetki, żeby jemu ktoś pożyczył pieniądze.

Ostatecznie na niepewnych ekonomicznie obszarach istnieje większe ryzyko, że same obligacje nie zostaną spłacone, ponieważ dłużnikowi skończą się pieniądze. Podstawą takiego niskiego ratingu kredytowego może być niestabilność gospodarcza, polityczna, albo nawet i jedno, i drugie jednocześnie.

Przeczytaj również >>Które akcje monitorować podczas następnego krachu na giełdzie

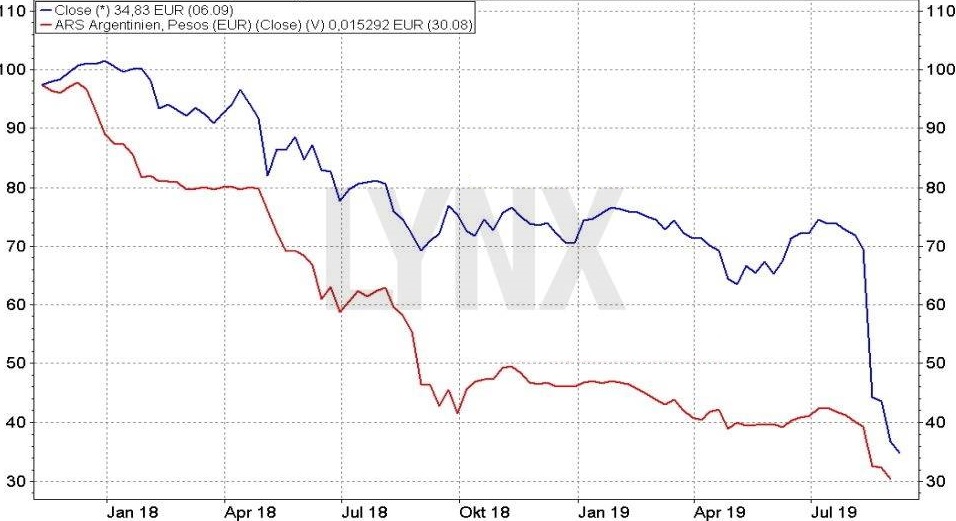

Przyjrzyjmy się wspomnianym wyżej argentyńskim obligacjom skarbowym. Na poniższym wykresie zobaczyć można rozwój cen takiej obligacji z terminem zapadalności 30 lat. Została wyemitowana w 2017 roku z kuponem 6,25 %, a więc będzie aktywna aż do 2047 roku.

Wciągu prawie trzech lat swojego trwania obligacja ta wyliczana była w EUR (wartość EUR jest najważniejsza dla europejskiego inwestora) i straciła dwie trzecie swojej wartości. W wyniku tej niższej ceny rentowność wzrosła arytmetycznie do 17%, gdybyśmy chcieli kupić tę obligację teraz.

Ale inwestorzy, którzy kupili te obligacje na samym początku, mogą jedynie mieć nadzieję, że odsetki będą wypłacane regularnie oraz że zainwestowany kapitał zostanie spłacony w 2047 roku. I każdy, kto kupuje obligacje teraz, musi wierzyć w ten sam scenariusz. Z drugiej strony każdy, kto w tej chwili sprzedałby te obligacje, również poniósłby dramatyczne straty.

Największy problem stanowi przede wszystkim znaczna deprecjacja argentyńskiego peso, które na powyższym wykresie obrazuje czerwona krzywa, euro jest zaznaczone na niebiesko. Jak widać, wartość peso w stosunku do euro dramatycznie spadła. A ponieważ ty jako europejski inwestor prawdopodobnie kupujesz i sprzedajesz obligacje w euro, oznacza to olbrzymią utratę wartości. Kupując obligacje, poświęć więc uwagę najwyższemu ratingowi kredytowemu.

Najlepsze ratingi kredytowe to AAA, AA + i podobne. Oceny te wystawiane są przez agencje, takie jak Moody’s, Standard & Poor’s albo Fitch i można je z łatwością znaleźć w Internecie. W ramach środków ostrożności wybieraj obligacje tylko z państw, które mają najlepszy (AAA) albo przynajmniej prawie najlepszy (AA+) rating.

Zyski walutowe z obligacji?

Jeżeli chcielibyśmy spróbować osiągnąć – oprócz potencjalnych zysków cenowych – zyski walutowe, naszym celem musiałaby być inwestycja w walutę, która zyskiwałaby w najbliższych latach na wartości w stosunku do waluty krajowej. Trudno jest to przewidzieć, ponieważ trzeba by było dokładnie przewidzieć rozwój gospodarczy zarówno w strefie euro, jak i w kraju inwestycji.

Jeżeli dany kraj byłby stabilniejszy niż strefa euro, to jej waluta wzmacniałaby się wobec euro, a obligacje skarbowe tego kraju przynosiłyby większe zyski. Jest to jednak bardzo wyjątkowa sytuacja.

Potencjalni inwestorzy postrzegają kraje takie jak Szwajcaria, ale też Norwegia, Australia czy Nowa Zelandia jako stabilne z punktu widzenia zysków walutowych. Niemniej nasza rada brzmi:

„Jeżeli nie masz rozległej wiedzy na temat gospodarki danego kraju oraz doświadczenia z obligacjami, wówczas lepiej jest inwestować w obligacje skarbowe w obrębie strefy euro i wykluczyć w ten sposób czynnik walutowy”.

Jak znaleźć idealne obligacje do swojego portfela inwestycyjnego?

Wybór obligacji skarbowych jest olbrzymi. Na przykład we wspomnianych wyżej Niemczech istnieją zbywalne obligacje skarbowe z wielu krajów związkowych o różnych terminach zapadalności i kuponach odsetkowych. Można kupić nowo wyemitowane obligacje, obligacje długoterminowe albo obligacje ze zbliżającym się terminem zapadalności. Można kupić obligacje bezpośrednio przed wypłatą odsetek albo niedługo po niej i tak dalej.

Ale jak znaleźć idealne obligacje?

Po prostu stwórz kwestionariusz: Co masz na myśli? Na jak długo chcesz zainwestować kapitał? Czy jesteś gotowy na niewielkie ryzyko związane z cenowym i/lub walutowym zyskiem?

Odpowiedzi muszą być zgodne z twoim profilem inwestora. Ogólnie obowiązują następujące zasady: jeżeli masz już jakieś doświadczenie w handlu obligacjami, możesz pozwolić sobie na większe spekulacje. Ci, którzy nie maja doświadczenia, nie powinni spekulować i powinni polegać na najwyższych ratingach kredytowych w strefie euro.

Handel obligacjami skarbowymi

LYNX oferuje handel obligacjami bezpośrednio na giełdach krajowych. Naszym klientom zapewnia to wysoki wolumen transakcyjny i wąski spread.

Niezależnie od tego czy jesteś daytraderem, czy też inwestorem długoterminowym, możesz skorzystać z doskonałej oferty firmy LYNX, ponieważ umożliwimy ci handel akcjami, ETF, futures, opcjami , CFD, oraz na forex po korzystnych prowizjach.

W LYNX możesz handlować w czasie rzeczywistym za pośrednictwem naszych profesjonalnych platform.

Chcesz przeliczyć zagraniczne ceny akcji lub ceny ETF na euro? Skorzystaj z przelicznika walut obsługującego ponad 130 walut.

Poza tym regularnie publikujemy dla ciebie analizy rynku i najnowsze informacje ze świata inwestycji w ramach naszego portalu informacyjno-edukacyjnego LYNX.

Handluj obligacjami skarbu państwa za pośrednictwem LYNX

Handluj na ponad 100 giełdach na ponad 30 rynkach całego świata, korzystając z kompleksowej oferty wszystkich amerykańskich, niemieckich oraz innych akcji po ekstremalnie niskich prowizjach i bez ukrytych kosztów.

--- ---

--- (---%)Displaying the --- chart

Displaying today's chart