|

|

Jakie są zalety handlu futures? Jak działa handel i jakie rodzaje kontraktów futures istnieją? Jak rozpocząć handel na futures? Ten artykuł wyjaśni szczegółowo powyższe zagadnienia. Jeśli szukasz brokera do handlu futures, kliknij tutaj.

- Co to są kontrakty futures?

- Historia kontraktów futures- czyli jak to się wszystko zaczęło?

- Specyfikacja kontraktów futures.

- Jak wygląda handel na kontraktach futures?

- Jakie rodzaje kontraktów futures istnieją na rynku?

- Gdzie się odbywa obrót kontraktami futures?

- Kto handluje kontraktami futures?

- Dlaczego warto handlować na futures: jakie są wady i zalety?

- Jak mogę zacząć handlować kontraktami terminowymi?

- Jakiego brokera wybrać do handlu na kontraktach futures?

- Handel kontraktami futures w LYNX

Co to są kontrakty futures?

Kontrakty futures (futures) to dwustronna umowa kupna/sprzedaży konkretnego instrumentu bazowego za ściśle określoną cenę w ściśle określonym terminie.

W umowie tej kupujący zobowiązuje się do zakupu konkretnego aktywa a sprzedający do jego sprzedaży. Tym aktywem, mogą być zarówno towary np. ropa, kawa, kukurydza lub inne instrumenty finansowe np. indeksy oraz waluty.

Umowa tego typu szczegółowo opisuje jakość i ilość instrumentu bazowego. Kontrakty futures są instrumentami standaryzowanymi i można handlować nimi na poszczególnych giełdach, oznacza to również z góry określone instrumenty bazowe, terminy wykonania oraz wielkości kontraktów. Niektóre umowy wymagają fizycznej dostawy produktu bazowego, a na innych następuje rozliczenie gotówkowe. W LYNX nie ma możliwości dostarczenia fizycznego aktywa bazowego, które jest przedmiotem handlu danego kontraktu futures.

Historia kontraktów futures- czyli jak to się wszystko zaczęło?

Kontrakty futures powstały w wyniku naturalnej reakcja producentów towarów rolniczych, którzy chcieli zapewnić zbycie swoich towarów po konkretnie z góry ustalonej cenie, na którą nie będą miały wpływu zmieniające się czynniki zewnętrzne. Źródła historyczne mówią, że pierwsze umowy przypominające kontrakty futures pojawiły się już w starożytnych Chinach 4000 lat p.n.e. Pierwsze historycznie udokumentowane umowy typu futures pochodzą z 17 wieku n.e.

Wyobraź sobie, że jesteś hodowcą pszenicy w XVIII wieku i musisz zabezpieczyć finansowanie swojego sezonowego biznesu. Żeby wyhodować odpowiednią ilość pszenicy, będziesz potrzebował środki na wynagrodzenia pracowników, naprawy sprzętu, wypożyczanie magazynów i tym podobne, ale nie masz zbyt wiele, więc wpadniesz na pomysł, że tę jeszcze niewyhodowaną pszenicę sprzedasz potencjalnemu kupującemu.

Możesz obliczyć, ile ton pszenicy wyhodujesz i jakie poniesiesz z tym związane koszty, a tak otrzymaną cenę będziesz chciał otrzymać od kupującego, który wyrazi chęć kupienia Twojej zaplanowej produkcji.

Możecie uzgodnić między sobą, że Ty jako hodowca dostarczysz odpowiednią ilość pszenicy (powiedzmy 100 ton) do ustalonego wcześniej terminu w przyszłości (na przykład dokładnie za rok od dzisiaj) po ustalonej wczęsniej cenie (np. 55 700 groszy). Dzięki tak podpisanej umowy powstaje kontrakt terminow – futures, w efekcie czego rolnik mógł udać się do banku i wykorzystać ją jako zabezpieczenie pożyczki do swojego biznesu.

Taka umowa była oczywiście korzystna dla obu stron. Rolnik dostaje zapewnienie sprzedaży i w ten sposób zyskuje finanse na swój biznes, a nabywający pszenicę (np. właściciel młyna) wie, że za rok rolnik dowiezie mu 100 ton pszenicy i wie, ile za nią zapłaci.

Oczywiście każdy medal ma dwie strony i z czasem może okazać się, że umowy te nie zawsze są korzystne dla obu stron. Mogło się zdarzyć, że ogromna susza zniszczyła część zbiorów. Sto ton pszenicy miało na koniec znacznie wyższą wartość niż to, co zostało zapisane w umowie. W tym przypadku rolnik stracił dużą część potencjalnego zysku, ponieważ pszenicę musiał sprzedawać po wcześniej uzgodnionej cenie, mimo że faktyczna cena pszenicy wzrosła kilkakrotnie. Właściciel młyna, wprost przeciwnie, osiągnął dobry zysk, ponieważ w czasach, gdy pszenica była droga, otrzymał 100 ton zboża po niższej uzgodnionej wcześniej cenie.

Z czasem kontrakty futures okazały się dobrym narzędziem do spekulacji w celu szybkiego wzbogacenia się. Zaczęli je kupować nawet ci, którzy nie mieli nic wspólnego z pszenicą lub chlebem, ale żyli w nadziei, że plony będą złe w danym roku, a oni sprzedają drożej swoje zakupione tanio futures. Ale kiedy zbiory były bardzo udane, a cena pszenicy spadła do minimum, musieli sprzedać kontrakt taniej i ponieść stratę.

Stąd już niedaleko do handlu kontraktami futures na giełdzie , jakie znamy teraz. Wcześniej jeszcze doszło do tzw. „standaryzacji” futures. Nie każdy rolnik miał tę samą jakość pszenicy i nie każdy kontrakt futures dotyczył dostawy dokładnie 100 ton pszenicy za rok w cenie 55 700 groszy.

Obecny handel kontraktami terminowymi futures charakteryzuje się bardzo jasnymi zasadami dotyczącymi specyfikacji konkretnych kontraktów futures. Oczywiście nie tylko handluje się pszenicą, ale wieloma innymi towarami, a także wieloma produktami finansowymi, które mogą wydawać się niektórym dość abstrakcyjne. W kolejnej części artykułu przedstawimy bliżej specyfikację i standardy kontraktów futures.

Specyfikacja kontraktów futures.

Obrót kontraktami futures odbywa się dziś za pośrednictwem giełd. Takie rynki są ogólnie znane z bardzo surowych zasad, regulacji i zabezpieczeń, aby zapewnić, że żadna ze stron (ani kupujący, ani sprzedający) nigdy nie będzie dyskryminowana lub znajdowała się w niekorzystnej sytuacji.

Rynek giełdowy jest scentralizowanym rynkiem, co oznacza, że wszystko jest “pod jednym dachem”, a handel towarami poprzez kontrakty terminowe ma określoną charakterystykę. Jeśli kupisz jeden kontrakt terminowy na pszenicę na giełdzie, taka umowa zawsze będzie zawierała taką samą ilość pszenicy, jego cena w danym momencie będzie taka sama na całym świecie, a data jego wygaśnięcia będzie jasna i dla wszystkich handlowców taka sama i wiążąca.

Specyfika tych kontraktów jest ustalana i nadzorowana przez giełdę, więc Ty jako inwestor nie musisz się o to martwić. Jeden kontrakt na pszenicę na CME obejmuje 5000 buszli pszenicy. Buszel to stara miara objętościowa, 5000 buszli to około 138 ton. Kupując 1 kupujesz 138 ton pszenicy.

Teraz możesz powiedzieć: “W porządku, ale nie chcę 140 ton pszenicy w ogrodzie!”

Nie martw się. Jeśli handlujesz kontraktami terminowymi, zawsze sprzedasz zakupiony produkt, zanim nastąpi fizyczna dostawa. Futures służą głównie do spekulacji, a nie faktycznego zakupu towarów. Ponadto istnieją pewne zabezpieczenia brokerów, które uniemożliwiają fizyczne rozliczenie (dostawę).

Kolejnym ważnym parametrem wyznaczanym przez giełdę jest wielkość kontraktu futures. Każda taka umowa ma wyraźnie określoną wielkość instrumentu bazowego, a co ważniejsze, nie można kupić mniej niż stanowi kontrakt. Na przykład jeden kontrakt na ropę na CME reprezentuje 1000 baryłek ropy (około 120 000 litrów). Jeśli kupisz jeden kontrakt, kupisz 120 000 litrów ropy. Nie można kupić 10 litrów ropy. Zawsze musisz kupić przynajmniej jeden pełny kontrakt lub jego wielokrotność.

Giełda w specyfikacjach kontraktowych określa nie tylko ich wielkość, ale także sposób kwotowania. W przypadku ropy naftowej, cena oferty jest wyrażona w jednostkach dolarów amerykańskich i w centach. Jeśli mamy cenę 68,59 USD na wykresie kontraktów terminowych na ropę naftową, oznacza to, że jedna baryłka ma obecnie wartość 68,59 USD.

Giełda również ustala minimalne wahania cen. W przypadku ropy to 0,01 USD za baryłkę, co oznacza, że jeden tick (najmniejszy ruch na wykresie) oznacza zmianę o 10 USD w przypadku otwartej pozycji na jeden kontrakt. Jeśli otworzysz pozycję na większą ilość kontraktów, zmiana uwzględni tę liczbę. Jeśli kupisz 5 kontraktów futures na ropę naftową, to jeden tick (zmiana z 68,59 na 68,60) przyniesie zysk w wysokości 50 $.

Giełda określa również godziny handlu i tzw. premarket i aftermarket, czas w którym można handlować i składać zlecenia ale o mniejszych wolumenach. Zaleca się handel w regularnych godzinach, które są nieco inne dla różnych kontraktów. Generalnie jednak główne godziny handlu zaczynają się w godzinach od 8 rano do 9 rano i kończą się w godzinach 14: 00-15: 00 czasu amerykańskiego.

Giełda wyznacza również symbol tzw. ticker, pod którym znajduje się właściwy kontrakt ( instrument) i pod którym można go znaleźć na platformie handlowej. Ropę znajdziesz wpisując symbol CL (ang. English Crude Oil), olej opałowy to HO (ang. English Heating Oil).

Ostatnią ważną informacją, którą rynek giełdowy określa, jest tzw. wygaśnięcie kontraktu. Na początku mówiliśmy, że kontrakty terminowe mają określony czas ważności. Nazywa się to “wygaśnięciem” i oznacza datę, do której dany kontrakt może być przedmiotem handlu. Czas wygaśnięcia może mieć różną długość (miesięczną, kwartalną itd.). Po wygaśnięciu danego kontraktu handel z nim już nie jest możliwy.

Wygaśnięcie kontraktów futures

Biorąc pod uwagę, że wygasanie kontraktów w przyszłości jest ważnym tematem, przyjrzymy się mu bardziej szczegółowo. Wygaśnięcie oznacza termin ważności umowy. Kontrakt futures na surowiec XY, który wygasa w dniu 31 października 2018 roku, oznacza, że dzień 31.10.2018 jest ostatnim dniem, w którym możesz handlować kontraktem. Następnie wygasa, zanika i nie można nim dalej handlować.

Jest to szczególnie ważne dla inwestorów długoterminowych, utrzymujących swoje pozycje długookresowo. Z powodu terminów wygaśnięcia nie jest możliwe posiadanie pozycji z kontraktami, których termin realizacji wygasł. Jeśli posiadasz taki kontrakt, broker zamyka Twoją pozycję po aktualnej cenie rynkowej – market w określonym w kontrakcie dniu.

Miesiące objęte umową są oznaczone symbolami określającymi odpowiedni okres obowiązywania umowy. Symbole miesięcy kontraktowych są zapisane za symbolami instrumentów. Jeśli mamy rynek ropy z symbolem CL, a symbol kontraktu to CLM, litera M oznacza miesiąc czerwiec. Kolejna pozycja w symbolu to rok, czyli symbol takiego kontraktu może wyglądać tak: 2019-CLM. Nie musisz pamiętać symboli miesięcy. Chodzi tylko o to, żeby wiedzieć, co oznacza taki zapis.

Na platformie LYNX Trading zobaczysz miesiące kontraktu bardziej czytelnie, platforma zaoferuje ci menu, z którego możesz wybrać odpowiedni miesiąc kontraktowy. Poniżej znajduje się przykład:

- CL oznacza rynek: ropa ( z angl. Crude Oil)

- Jun oznacza miesięc: czerwiec ( z angl. Jun)

- 19 oznacza rok

- @NYMEX oznacza giełdę, na której odbywa się handel danym intrumentem

Jak wygląda handel na kontraktach futures?

Futures są czasami określane jako “umowy terminowe”, ponieważ są one ważne tylko do określonego terminu w przyszłości. Transakcje należy uregulować w wyznaczonym terminie.

Z definicji, futures, mówi, że kupujący zobowiązany jest do odbioru w wyznaczonym terminie określonej ilości instrumentu bazowego po ustalonej cenie. Jako „instrument bazowy” możemy sobie wyobrazić jakikolwiek towar (pszenicę, złoto, ropę, etc.) lub inny instrument finansowy (stopę procentową, indeksy giełdowe, itd.). Kontrakt futures dla kupującego oznacza obowiązek fizycznego nabycia instrumentu bazowego, a dla sprzedającego z kolei obowiązek fizycznego dostarczenia instrumentu bazowego.

W tym miejscu należy jednak podkreślić, że fizyczna dostawa zwykle nie występuje, ponieważ pozycje są zamykane wcześniej. Nabywca sprzeda swój kontrakt (z zyskiem lub stratą) i odwrotnie sprzedawca kupi kontrakt (z zyskiem lub stratą). Zysk lub strata jest określona przez różnicę między ceną wejścia i wyjścia.

Pozycje zostaną zbilansowane (zresetowane) i nie nastąpi fizyczna dostawa. Wielu brokerów (w tym LYNX) również wdrożyło mechanizmy, które w ogóle nie umożliwiają fizycznej dostawy. Oznacza to, że jeśli kupisz kontrakt terminowy na pszenicę i chcesz go przetrzymać do daty wygaśnięcia, pośrednik zamknie twoją pozycję w tym dniu. Rozliczenie nastąpi w gotówce. Należy jednak podkreślić, że broker zamyka pozycję po obecnej cenie rynkowej – market, co może być niekorzystne dla inwestora. Rozsądnie jest kontrolować otwarte pozycje na rynkach kontraktów terminowych i zamknąć je z odpowiednim wyprzedzeniem.

Wszystkie kontrakty futures z fizycznym rozliczeniem podlegają harmonogramowi likwidacji tj. kilkudniowemu okresowi zamknięcia (ang. close out period), który jest określony dla każdego pojedynczego kontraktu i przypada między datą likwidacji (ang. liquidation date) a ostateczną datą zamknięcia (ang. cut off date). Daty są określone dla każdego kontraktu, zarówno dla pozycji długich (kupna) i krótkich (sprzedaży). Klienci powinni obserwować i rolować lub zamykać swoje pozycje przed rozpoczęciem okresu zamknięcia określonego dla danego kontraktu. Kontrakty, które nie zostaną zamknięte w terminie przez klienta, mogą zostać zamknięte przez brokera bez uprzedniego powiadomienia. Oznacza to również, że nie jest możliwe otwarcie długiej pozycji na danym kontrakcie po rozpoczęciu okresu zamknięcia na tym kontrakcie.

Generalnie, kontrakty terminowe, dzięki możliwości handlu z dźwignią, wykorzystywane są bardziej do spekulacji krótkoterminowych (intraday i swing handel). Długoterminowe utrzymywanie pozycji jest raczej wyjątkiem. Ale jeśli ktoś chce utrzymać jeden kontrakt terminowy na ropę przez cały rok, to nie jest to możliwe, ponieważ w określonym dniu wygaśnięcia pośrednik zamyka pozycję. Rozwiązaniem byłoby zamknięcie pozycji w momencie wygaśnięcia i otwarcie nowej pozycji w nowym miesiącu umowy.

Kontrakty futures są regulowane przez praktykę mark-to-market (MTM). Pod koniec każdego dnia handlowego, na podstawie ceny zamknięcia, giełda bądź przypisze na rachunek zysk albo odpisze stratę. Równocześnie sprawdza, czy na rachunku są wystarczające środki na utrzymywanie pozycji ma pokrycie depozytów zabezpieczających.

Margin i margin call

Pozycje futures są do pewnego stopnia zabezpieczane tzw. depozytem zabezpieczającym (Eng. Margin), co stanowi „zaliczkę” wymaganą do otwarcia i utrzymywania pozycji. Depozyt ten służy jako gwarancja dla obu stron, aby móc wywiązać się ze swoich zobowiązań.

Depozyt (depozyt zabezpieczający – margin) jest wymagany już przy otwieraniu pozycji. Jeśli nie posiadasz wystarczającej ilości środków na rachunku na pokrycie depozytu, broker nie pozwoli otworzyć pozycji. Jeżeli z jakiegoś powodu zdarzy się, że masz otwartą pozycję na futures, ale wartość twojego rachunku spadnie poniżej wymaganego depozytu zabezpieczającego, broker zamyka pozycję tzw. „Margin Call”.

Depozyty zabezpieczające są ustalane przez giełdę i zawsze dotyczą konkretnych kontraktów futures. Czym ryzykowniejszy rynek, tym wyższy depozyt. Wysokość depozytów zależy od bieżących warunków politycznych lub makroekonomicznych. W przypadku jakiegoś nieoczekiwanego zdarzenia rynki zaczynają być niestabilne, a ceny zaczynają gwałtownie spadać, wzrasta wartość wymaganych depozytów.

Istnieje kilka rodzajów depozytów, które każdy inwestor powinien znać. Pierwszy to Intraday Initial Margin, który określa, minimalną wartość środków potrzebnych do otwarcia pozycji na danym kontrakcie w regularnych godzinach otwarcia giełdy. Twoje bieżące środki na rachunku muszą być wyższe niż ta kwota. Jeśli tak nie jest, broker nie zezwoli na otwarcie pozycji. Wartość Overnight Initial Margin określa, jaką wartość powinny mieć dostępne środki w przypadku utrzymywania pozycji przez noc.

W tabeli przedstawiono wymagania depozytowe na rynku ropy CL (dane na dzień 18.03.2019), gdzie widać, że do otwarcia jednego kontraktu na ropie, wymagany jest depozyt wstępny w wysokości 3.052.50 USD, a do utrzymania tej pozycji przez noc wymagany jest depozyt o wartości 4.884 USD. Dzieje się tak dlatego, że sesja nocna jest generalnie bardziej ryzykowna, mniej płynna, a zatem bardziej podatna na nieprzewidywalne ruchy rynkowe. Broker ustawia depozyt wyżej, aby pozycja w nocy była lepiej zabezpieczona.

Jakie rodzaje kontraktów futures istnieją na rynku?

Kontrakty futures można podzielić na kilka grup zgodnie z charakterem aktywów bazowych.

1. Futures na akcje

- W przypadku gdy podstawą są akcje – indeksy na akcje. Indeksy giełdowe zasadniczo odzwierciedlają dane portfolio akcji, a ceny kontraktów terminowych są ustalane na podstawie ceny tego indeksu. Typowe przykładem są amerykańskie indeksy giełdowe Dow Jones, Nasdaq 100 i S&P 500, które są sprzedawane jako tzw. E-mini futures, YM, NQ. Futurey na indeksy giełdowe to stosunkowo popularna i bardzo duża grupa rynków kontraktów terminowych, którymi można handlować praktycznie na całym świecie. Są bardzo płynne i często wykorzystywane jako narzędzie spekulacyjne.

2. Futures na waluty

- Kontrakty te to futures na zakup lub sprzedaż walut, którego ruch jest zawsze związany z ruchem dolara. Ta grupa futures jest stosunkowo mała i składa się z kilku produktów, które są oznaczone tickerami rozpoczynającymi się cyfrą 6 (6A, 6B, 6E, 6J, etc.).

3. Futures na stopy procentowe

- Instrumentem bazowym tych kontraktów są . Najbardziej popularne są długoterminowe i średnioterminowe obligacje (5-15 lat), ale jako baza mogą też służyć instrumenty krótkoterminowych. Najpopularniejsze to kontrakty futures na amerykańskie obligacje skarbowe (2-30 lat). Mogą być handlowane pod tickerem ZT, ZF, ZB itp.

4. Futures na towary

- Istnieją też dobrze znane, popularne i często poszukiwane kontrakty futures, które opisują ceny spot metali, energii lub upraw rolniczych. Przykładem mogą być futures na amerykańską ropę naftową, handlowaną pod tickerem CL, futures na złoto – GC lub pszenicę – ticker ZW. Kontrakty terminowe na towary nie są tak popularne jak kontrakty futures na indeksy akcji, ani nie mają tak dużych obrotów, ale często są wykorzystywane do handlu na spreadach towarowych.

Więcej na temat możliwości handlu na surowcach znajdziesz w artykule: Inwestycje w surowce – wszystko co musisz wiedzieć.

5. Futures na kryptowaluty

- Są nową grupą futures, która została wprowadzona pod koniec 2017 roku przez CBOT i CME.

- Aktywem bazowym jest waluta Bitcoin, która oblicza jego cenę “spot”. Ponieważ jest to nowy i bardzo ryzykowny produkt, kontrakty terminowe na Bitcoin wymagają specjalnego zezwoleniana handel, wniosek można złożyć poprzez zarządzanie kontem. Depozyty zabezpieczające na Bitcoinie są dość wysokie.

Gdzie się odbywa obrót kontraktami futures?

Kontrakty terminowe to standaryzowane kontrakty, które są przedmiotem obrotu na regulowanych giełdach. Na całym świecie istnieje wiele giełd, na których notowane są kontrakty futures.

Istnieją specjalne giełdy, na których odbywa się obrót towarami (giełdy towarowe) lub takie na których handluje się kontraktami finansowymi (giełdy pieniężne). Dodatkowo giełdy są podzielone na różne dywizje, na których handluje się określonymi instrumentami, na przykład na NYMEX można handlować produktami energetycznym, na giełdzie COMEX również metalami szlachetnymi.

Największe, najbardziej znane i najbardziej popularne są giełdy w USA. Największą giełdą z kontraktami terminowymi na świecie jest CME z siedzibą w Chicago. Kolejnymi wielkimi giełdami, które oferują obrót futures jest CBOT także z siedzibą w Chicago i NYBOT w Nowym Jorku. W Europie największe giełdy to XETRA we Frankfurcie i LIFFE w Londynie. Ponadto giełda SFE w Australii, TGE w Japonii, Sicom w Singapurze i HKFE w Hong Kongu.

Giełdy te mają dość długą historię i mają bardzo jasne ustanowione reguły handlu . Na początku handel na giełdach odbywał się bezpośrednio na parkiecie, transakcje zawierano za pomocą umownych gestów i przesunięć. Teraz wszystko przenosi się do serwerów, a handel odbywa się elektronicznie.

Kto handluje kontraktami futures?

Na rynkach futures inwestuje szerokie spektrum podmiotów, od najmniejszych spekulantów detalicznych, poprzez fundusze inwestycyjne, aż po samych animatorów rynku. Oczywiście, każdy podmiot ma inną motywację do handlu, inny kapitał, inną wiedzę, inaczej zarządza ryzykiem oraz posiada inne oczekiwania od handlu na rynku.

Inwestorzy indywidualni

Indywidualni handlowcy są małymi detalistami, którzy otworzyli rachunek brokerski na własne nazwisko i zazwyczaj dokonują transakcji za własne środki. Przychodzą do handlu futures przede wszystkim z wizją stosunkowo łatwego i szybkiego wzbogacenia się.

Szybkość i łatwość prowadzenia działalności za pomocą jednego kliknięcia myszką oraz szeroki zakres usług brokerskich pozwala poszczególnym inwestorom dostęp do rynków, które kiedyś zarezerwowane były tylko dla dużych instytucji. Indywidualni traderzy handlują futures bądź intraday lub swing, rzadko wykorzystują te kontrakty do zabezpieczenia innych pozycji. Tylko niewielka część takich inwestorów jest w stanie długoterminowo osiągać zyski z handlu futures.

Zarządzający portfelami

Zarządzający inwestycjami (portfolio managers) są odpowiedzialni za inwestowanie lub zabezpieczanie aktywów funduszy inwestycyjnych, giełdowych lub funduszy zamkniętych. Zarządzający portfelem realizuje strategię inwestycyjną funduszu i kontroluje codzienne transakcje. W tym przypadku kontrakty terminowe są stosowane w celu zwiększenia lub zmniejszenia całkowitego zaangażowania na rynku portfela bez naruszania wrażliwego salda inwestycji. Są używane raczej marginalnie.

Kapitałowe spółki handlowe

Są to firmy, które handlują własnym kapitałem, a zarobki rozdzielają między swoich pracowników. Firmy te zapewniają swoim traderom wykształcenie i kapitał potrzebny do handlu. Zwykle obracają one dość dużą liczbą transakcji dziennie, egzekucje są wykonywane przez pracowników na ich subkoncie lub cała firma działa w oparciu o algorytmy natomiast instrukcje są wykonywane przez komputer.

Rynki futures są dla tych spółek korzystne głównie z powodu płynności i efektu dźwigni, który gwarantuje szybkie i duże obroty. Kapitałowe spółki handlowe są szczególnie popularne w USA.

Fundusze hedgingowe

Są to specjalne fundusze inwestycyjne, które podlegają bardziej luźnym przepisom niż tradycyjne fundusze powiernicze. Fundusze hedgingowe są czasami określane jako drapieżniki rynkowe, które stosują różne strategie w celu maksymalizacji zysków. W pewnym sensie ich działanie może być podobne do działania firm handlowych, z tą różnicą, że nie wymieniają one swojego kapitału, lecz korzystają z kapitału innych podmiotów (inwestorów).

Fundusze hedgingowe są raczej ryzykowną inwestycją dla inwestorów, ale obiecują wysoką stopę zwrotu. Rynki futures są wykorzystywane zarówno do zabezpieczenia istniejących inwestycji, jak i samej spekulacji. Kontrakty futures są dobrym instrumentem dla funduszy hedgingowych, ponieważ są wystarczająco płynne i pozwalają na rozłożenie wielkiego kapitału do wiele instrumentów.

Market makers (animatorzy/ twórcy rynku)

Twórcy rynku, jak sama nazwa wskazuje, “tworzą rynek”, czyli kwotują cenę po stronie limitu. Oferują stale pozycje kupna i sprzedaży. Market Makers tworzą 80% wolumenu, nie płacą prowizji za transakcje i czasem dodatkowo dostają od giełdy pewne nagrody.

Tworzą płynność rynku, zabezpieczają jego stabilność, zawężają spready i umożliwiają innym podmiotom gospodarczym wejście w pozycję rynkową. Tworzenie rynku opiera się na algorytmach wysokiej częstotliwości (HFT), animator rynku może otworzyć nawet setki transakcji w ciągu kilku milisekund. Animatorzy zapewniają płynność na rynku i generalnie można powiedzieć, że są to “najmądrzejsze” i najbardziej dochodowe podmioty, jakie można spotkać na tych rynkach.

Darmowy e-book inwestycyjny

14 praktycznych wskazówek, jak stać się lepszym inwestorem i uniknąć klęski na giełdzie.

Dlaczego warto handlować na futures: jakie są wady i zalety?

Futures należą do pochodnych instrumentów finansowych, co oznacza, że ich wartości odzwierciedla wartość aktywa bazowego, takiego jak indeksy akcji, obligacje, waluty lub surowe. Są wykorzystywane do tworzenia pozycji na określonym rynku lub jako narzędzie, które zabezpiecza przed ryzykiem na określonym rynku.

Ze względu na sposób standaryzacji i handlu handel kontraktami futures różni się od klasycznego handlu akcjami czy innym produktem bazowym.

Depozyt zabezpieczający

Przy handlu kontraktami futures wymagany jest depozyt zabezpieczający. Z jednej strony depozyt służy jako zabezpieczenie/ zaliczka dla brokera, a raczej giełdy ( bo to ona ustala wysokości depozytów) i zapewnia sprawiedliwe rozliczenie obu stron transakcji w przypadku gdy rynek porusza się w przeciwnym kierunku niż spekulował inwestor. Z drugiej jednak strony depozyt pozwala na handel z większą ilością towaru niż wskazuje jego realna wartość.

Aby kupić akcje firmy Apple po cenie $ 1500, można albo kupić 10 akcji (każda po $ 150), można też korzystać z kontraktów terminowych, który jest standaryzowany i obejmuje 100 akcji. Kupując taką kontrakt, kontrolujesz 10 razy więcej akcji w tej samej cenie. Jeśli cena akcji podskoczy w górę o 5 $, ty, dzięki kontraktowi futures, pomnożysz zysk mnożnikiem (w tym przypadku 10), a całkowity zysk będzie 50 $, jest to tzw. efekt dźwigni.

Płynność

Rynki futures są generalnie bardzo płynne. Kontrakty terminowe są popularnymi instrumentami, a wielkość transakcji jest dość wysoka. Zapewnia to wystarczającą płynność do otwierania i zamykania pozycji w dowolnym momencie i dzięki temu umożliwia alokowanie stosunkowo dużych środków finansowych w tego typu kontraktach.

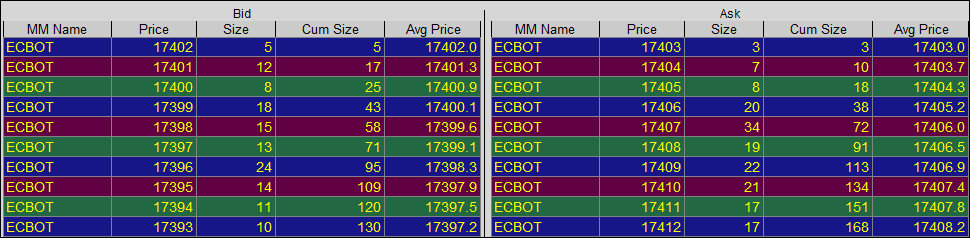

Płynność Dow Jones futures

Niskie koszty

Futures są popularne dzięki relatywnie niskim kosztom szczególnie w przypadku obrotu towarami.

Dźwignia finansowa

Efekt dźwigni o którym była mowa w akapicie pierwszym jest jednym z filarów obrotu futures, wielu inwestorów, przedsiębiorców, spekulantów, wykorzystuje kontrakty future właśnie dzięki niemu. Dźwignia pozwala po prostu pomnożyć zyski dzięki mnożnikowi, który jest włączony w każdy futures. Jeśli cena instrumentu bazowego wzrośnie o $ 1 ze względu na efekt dźwigni taki ruch może oznaczać zysk 10 $. Każdy kontrakt futures ma określone warunki handlu z dźwignią, dlatego warto znać te warunki przed otworzeniem pozycji. Oczywiście jest to miecz obusieczny, dźwignia tak samo mnoży zyski jak i straty.

Short selling (krótka sprzedaż)

Na kontraktach terminowych można otwierać zarówno pozycje „long” jak i „short”. To kolejna cecha, którą różni się handel futures od klasycznego handlu akcjami. Nie wszystkie akcje można sprzedawać „ na short” i ogólnie taki rodzaj transakcji bywa bardziej złożony. Wszystkie kontrakty futures można „shortować” bez problemu.

Handel na giełdzie

Futures trading odbywa się na giełdzie w czasie rzeczywistym. W porównaniu do rynków forex lub kryptowalut, które są zdecentralizowane i znacznie mniej przejrzyste, handel kontraktami futures zawsze odbywa się na giełdach, która nadzoruje “przestrzeganie zasad”, określając jasne warunki, na jakich kontrakty futures są przedmiotem obrotu i rozliczenia. Kontrakty futures są realizowane w czasie rzeczywistym, jeśli kupujesz dany kontrakt za pośrednictwem platformy transakcyjnej, natychmiast stajesz się właścicielem tego kontraktu.

Zmienność handlowa

Wykorzystanie bardziej zaawansowanych strategii to kolejna korzyść, na którą pozwalają rynki terminowe. Dźwignia umożliwia handel intraday na futures jak również budowanie długoterminowych pozycji. Istnieje też możliwość łączenia różnych kontraktów futures o różnych terminach wygaśnięcia i tworzenia czegoś, co nazywa się spreadami towarowymi.

Ryzyko w handlu kontraktami terminowymi

Brak głębszej znajomość rynków finansowych, w tym przypadku kontraktów futures może być powodem, który niektórym inwestorom uniemożliwia obrót tymi instrumentami. Prawdą jest, że kontrakty futures są bardziej ryzykowne ze względu na efekt dźwigni, dlatego należy dokładnie poznać ich specyfikę i być świadomym ryzyka, które ze sobą niosą.

Wygaśnięcie kontraktów futures

Kontrakty futures to kontrakty terminowe, tzn. nie można utrzymywać pozycji dowolnie jak w przypadku akcji. W specyfikacji danego kontraktu jest podana data, która określa ostatni dzień handlu danym kontraktem, jeśli otwarta pozycja nie będzie zamknięta przed tym terminem, zamknie ją broker.

Jak mogę zacząć handlować kontraktami terminowymi?

Pierwszym krokiem do rozpoczęcia handlu na futures jest oczywiście otwarcie rachunku u brokera, który ma dostęp do rynków giełdowych i oferuje transakcje futures.

WSKAZÓWKA: Otwórz rachunek w LYNX

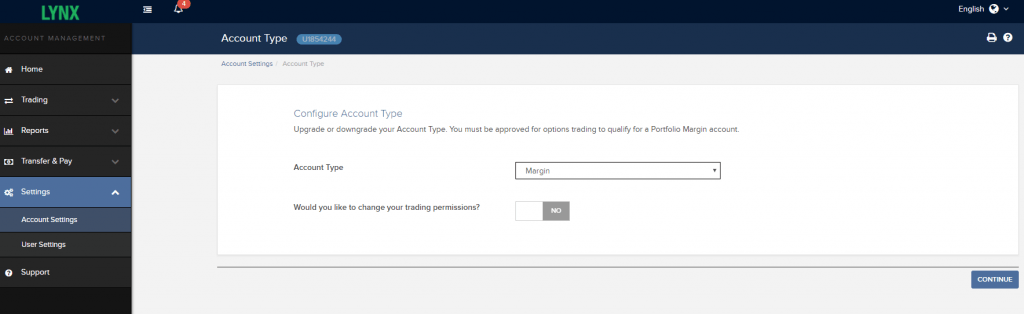

Rachunek marżowy – ekran z Zarządzania kontem

Handel kontraktami futures jest możliwy na rachunku marżowym, ponieważ kontrakty te są oparte o depozyt zabezpieczający. Generalnie, handel futures wymaga większej ilości kapitału początkowego, właśnie ze względu na fakt, że są to instrumenty, którymi możesz handlować z użyciem dźwigni, wymagany jest depozyt zabezpieczający ( „zaliczka”). Wysokość depozytu oscyluje na poziomie kilku tysięcy dolarów w przypadku otworzenia pozycji na jeden kontrakt futures. Aby otworzyć pozycję na większą ilość kontraktów potrzebny jest depozyt liczony od danej ilości futures.

Zawieranie transakcji futures nie różni się technicznie od zawierania transakcji na akcje. Na platformie można łatwo znaleźć odpowiedni kontrakt z wymaganym terminem wygaśnięcia, złożyć zlecenie sprzedaży lub kupna i w ten sposób otworzyć krótką lub długą pozycję. Należy jednak mieć na uwadze fakt, że rynki terminowe są bardziej zmienne, gwałtowne i agresywniejsze niż rynki akcji, dlatego też są często wykorzystywane do krótkoterminowej spekulacji intraday.

Trzeba posiadać odpowiednią wiedzę i być ostrożnym, strategię warto najpierw przetestować na rachunku demonstracyjnym (symulowanym), a następnie przystąpić do handlu z prawdziwymi pieniędzmi. Handel na rynkach terminowych jest bardzo ryzykowny, każdy inwestor czy trader powinien ciągle o tym pamiętać.

Jakiego brokera wybrać do handlu na kontraktach futures?

Do handlu kontraktami futures należy wybrać brokera, który ma bezpośredni dostęp do giełdy i nie jest stroną transakcji. Nadal istnieją brokerzy, którzy oferują handel kontraktami fututres, który w rzeczywistości jest handlem CFD. Taki broker nie ma dostępu do giełdy i możliwości handlu futures.

Broker oferujący handel futures powinien również mieć wystarczająco duże doświadczenie, pewną stabilność finansową oraz zapewnić dobre wsparcie w zakresie skomplikowanych instrumentów pochodnych, takich jak rynki terminowe.

Wykresy futures YM na platformie LYNX

Zarówno struktura opłat jak i poziom prowizji z pewnością odgrywają istotną rolę. Są brokerzy, którzy za otwarcie kontraktu futures pobierają kilkadziesiąt dolarów. To za dużo. Dopuszczalne prowizje i przejrzystość opłat są z pewnością bardzo ważne, szczególnie jeśli handlujesz futures aktywnie.

Inną, często dyskutowaną kwestią jest depozyt. Niektórzy brokerzy domagają się względnie niskiego depozytu intraday, który może wydawać się z jednej strony jako korzyść, ale z drugiej strony jest niebezpieczny. Czym niższy depozyt, tym większe prawdopodobieństwo, że broker będzie miał problemy finansowe, jeśli dojdzie do nieoczekiwanych zmian na rynku, a pozycje klientów dostaną się do straty.

Wyższy depozyt chroni nie tylko brokera, ale także inwestora, zwłaszcza jeśli jest początkującym traderem. Strata całego kapitału inwestycyjnego na rachunku poprzez handel futures nie jest wyjątkiem. Wyższy depozyt umożliwia utrzymanie pozycji nawet w przypadku gwałtownych niekorzystnych ruchów na rynku.

Handel kontraktami futures w LYNX

LYNX oferuje kupno i sprzedaż kontraktów futures po niezwykle korzystnych warunkach, przy wsparciu najnowocześniejszych narzędzi. Dostęp do rynków na całym świecie obejmuje kontrakty futures na indeksy, takie jak e-mini S & P (ES), Dow Jones (YM), Nasdaq (NQ), DAX (FDAX) i inne.

--- ---

--- (---%)Displaying the --- chart

Displaying today's chart