|

|

W artykule wyjaśniamy od podstaw czym jest opcja CALL oraz PUT a także szczegółowo omawiamy na przykładzie mechanizm działania transakcji z ich udziałem. Jeśli szukasz brokera do handlu opcjami kliknij tutaj.

- Definicja i rodzaje opcji: CALL & PUT

- Czym jest premia opcyjna?

- Czym jest aktywo bazowe?

- Data wygaśnięcia

- Cena wykonania opcji

- Wykonanie opcji

- Wartość wewnętrzna

- Wartość czasowa

- Open interest dla opcji

- Handel opcjami CALL i PUT

- Moneyness dla opcji

- Format zapisu opcji

- Zalety handlu opcjami

- Handel opcjami poprzez LYNX

Definicja i rodzaje opcji: CALL & PUT

Zanim zagłębimy się w handel opcjami, warto najpierw zapoznać się z podstawowymi terminami.

Czym są opcje?

Opcja jest umową pomiędzy kupującym a sprzedającym. Opcja daje nabywcy prawo (ale nie obowiązek) do zakupu lub sprzedaży instrumentu bazowego po z góry określonej cenie wykonania (strike) w określonym terminie. Opcja jest finansowym instrumentem pochodnym i jest uważana za produkt złożony.

Instrumentem bazowym opcji mogą być np. akcje lub indeks giełdowy. Cena, po której nabywca kupuje opcję to premia opcyjna. Dla strony kupującej jest ona maksymalną stratą; dla sprzedającej to maksymalny możliwy zysk.

Przypisanie instrumentu bazowego następuje w momencie wykonania opcji. Wartość zakupionej opcji zależy przede wszystkim od ceny aktywa bazowego, ceny wykonania, czasu wygaśnięcia opcji oraz jej zmienności.

Czym jest i jak działa opcja CALL?

Opcja CALL (kupna) jest produktem finansowym, który daje właścicielowi prawo do zakupu aktywa bazowego po z góry ustalonej cenie. Prawo to trwa tylko przez określony czas, a następnie wygasa.

Ostatni dzień, w którym można skorzystać z tego prawa, nazywany jest datą wygaśnięcia (z ang. expiration date) opcji. Cena płacona przez nabywcę opcji CALL nazywana jest premią opcyjną.

Kupno opcji CALL

Cena opcji na giełdzie ustalana jest za jeden kontrakt opcyjny, dlatego musimy pomnożyć premię opcyjną przez 100, aby otrzymać całkowitą cenę opcji. Np. kupujemy opcję CALL z ceną wykonania (strike) 50$, wygasającą za dwa miesiące. Jeśli premia opcyjna wynosi 2$ za kontrakt, to za opcję zapłacimy 200$ (100 x 2$).

Aby strategia była zyskowna, cena instrumentu bazowego musi przekroczyć 52$ przed wygaśnięciem opcji (cena strike 50$ + 2$ premii za kontrakt opcyjny). Jeśli cena instrumentu bazowego wzrośnie do 110$, jako posiadacze opcji CALL mamy prawo kupić instrument bazowy po 50$. Zysk po odjęciu całkowitych kosztów tej transakcji wynosi 58$/akcję (110$ – 50$ – 2$).

Jeśli cena rynkowa instrumentu bazowego spadnie do 5$, nie skorzystamy z prawa do zakupu akcji po 50$. Mamy prawo kupić akcje po 50$, ale moglibyśmy je sprzedać na rynku tylko po 5$, czyli ponieślibyśmy stratę 45$/akcję.

W przypadku niezrealizowania naszego prawa do zakupu instrumentu bazowego strata wynosi tylko 200$ za kupno opcji, czyli wysokość zapłaconej premii. Zaletą zakupu opcji CALL nad zakupem akcji jest niższy wymagany kapitał ($200 versus $5,000) i ograniczone ryzyko. Wadą jest to, że opcje wygasają wraz z upływem czasu oraz fakt, że posiadacz opcji nie ma prawa do dywidendy (w przypadku, gdy instrumentem bazowym są akcje).

Sprzedaż opcji CALL

Rozważmy teraz sytuację z punktu widzenia wystawcy (sprzedającego) opcji CALL. Opcja CALL generuje zobowiązanie jej wystawcy do sprzedaży instrumentu bazowego po z góry określonej cenie w określonym dniu lub wcześniej.

Przy sprzedaży opcji CALL, wystawca natychmiast zarabia 200$ w formie premii opcyjnej od nabywcy. Jeśli cena instrumentu bazowego wynosi <50$ w dniu wygaśnięcia, opcja wygasa jako bezwartościowa i sprzedawca zachowuje 200$. Jeśli natomiast cena instrumentu bazowego w dacie wygaśnięcia wynosi >52$, sprzedający opcji ponosi stratę. Musi on sprzedać nabywcy instrument bazowy po cenie strike czyli 50$, mimo że na rynku mógłby otrzymać wyższą cenę. Tak jak nabywca opcji CALL ma ograniczoną stratę i teoretycznie nieograniczony zysk, tak sprzedawca opcji CALL ma ograniczony zysk i teoretycznie nieograniczoną stratę.

Wystawca opcji jest w korzystnej sytuacji jeśli cena instrumentu bazowego porusza się zgodnie z oszacowanym przez niego kierunkiem, ewentualnie jest w trendzie bocznym lub delikatnie odbija w kierunku przeciwnym do przewidywanego.

Czym jest i jak działa opcja PUT?

Opcje PUT są kupowane przez inwestorów grających na spadek ceny aktywa bazowego. Opcja PUT daje właścicielowi prawo do sprzedaży aktywa bazowego po z góry ustalonej cenie. Prawo to trwa przez określony czas i wygasa w dniu wygaśnięcia kontraktu opcyjnego.

Opcje PUT są stosowane np. jako zabezpieczenie akcji, które mają być trzymane przez długi czas. Ponadto mogą one być wykorzystywane do spekulacji na spadających rynkach. W przeciwieństwie do opcji CALL, jako nabywcy opcji PUT osiągamy zysk, gdy cena instrumentu bazowego spada.

Kupno opcji PUT

Sprzedaż akcji na krótko czyli tzw. short-selling to strategia potocznie nazywana grą na spadki. W skrócie jej idea polega ona na sprzedaży pożyczonych akcji i ich natychmiastowego odkupienia na rynku poniższej cenie. Zajmując pozycję krótką (sprzedając akcje) zyskujemy, jeśli cena akcji spadnie po naszym wejściu na rynek.

Przy krótkiej sprzedaży 100 akcji po cenie 50$ maksymalna strata sprzedającego jest teoretycznie nieograniczona (jako, że ceny akcji po zajęciu krótkiej pozycji mogą teoretycznie rosnąć w nieskończoność). Dodatkowo inwestycja początkowa jest zależna od brokera, który ustala warunki korzystania z marży (margin). Marża zależy od różnych czynników, takich jak płynność, cena i zmienność akcji. Maksymalny zysk sprzedającego dla tej transakcji wynosi 5 000$ (sprzedaż po 50$ i odkupienie na rynku po 0$) w przypadku jeśli ceny akcji po wejściu będą spadać.

Spójrzmy teraz na tą samą transakcję z użyciem alternatywnej strategii – kupna opcji PUT. Opcja PUT daje nabywcy prawo do sprzedaży aktywa bazowego po z góry określonej cenie, w określonym dniu lub wcześniej. Kupujemy PUT, z ceną wykonania 50$, wygasającą za dwa miesiące. Jeśli premia opcyjna wynosi 2$/kontrakt, to za opcję płacimy 200$, co jest zarówno inwestycją początkową, jak i maksymalną możliwą stratą.

Aby strategia była zyskowna, cena akcji przed wygaśnięciem musi spaść poniżej 48$, ponieważ przychód ze sprzedaży wynosi 50$/akcję, a koszt to 2$/opcję. Przewagą kupna opcji PUT na akcje nad krótką pozycją w akcjach jest niższy wymóg kapitałowy i znacznie mniejsze ryzyko. Wadą jest to, że opcje wygasają po pewnym czasie, a potencjalny zysk jest ograniczony.

Sprzedaż opcji PUT

Wystawca opcji jest w dokładnie odwrotnej pozycji niż nabywca opcji. Opcja PUT daje sprzedającemu opcję zobowiązanie do kupna aktywa bazowego po z góry określonej cenie, w określonym terminie lub wcześniej.

Sprzedając opcję, wystawca natychmiast otrzymuje 200$, co stanowi jego maksymalny potencjalny zysk. Jeśli cena instrumentu bazowego jest powyżej 50$ w dniu wygaśnięcia, opcja wygasa jako bezwartościowa. Jeśli cena wygaśnięcia jest poniżej 48$, sprzedający ponosi stratę. Zobowiązał się on bowiem zakupić instrument bazowy od nabywcy opcji po cenie wyższej niż rynkowa. Tak jak nabywca opcji PUT ma nieograniczony zysk i ograniczoną stratę, tak samo sprzedawca opcji PUT ma ograniczony zysk i nieograniczoną stratę.

Czym jest premia opcyjna?

Premia opcyjna to cena płacona przez nabywcę kontraktu opcyjnego sprzedawcy (wystawcy) opcji. Premia opcyjna odgrywa kluczową rolę w określeniu zysku lub straty na danej opcji.

Jeżeli opcje to prawo umożliwiające wejścia na rynek po z góry ustalonej cenie (tzw. cenie wykonania), to możemy łatwo wywnioskować, że najdroższe opcje to zawsze te, które mają cenę wykonania bardzo zbliżoną do aktualnej ceny rynkowej instrumentu bazowego. I odwrotnie, najtańsze opcje to te, które mają cenę wykonania bardzo daleko od aktualnej rynkowej ceny instrumentu bazowego.

Dlaczego? Im bardziej cena wykonania jest oddalona od ceny bieżącej, tym mniej prawdopodobne jest, że rynek rzeczywiście osiągnie taki poziom. Posłużmy się prostym przykładem. Obecna cena akcji wynosi 100$ i z jakiegoś powodu wnioskujemy, że będzie nadal rosła. Pytanie brzmi, czy bardziej prawdopodobny jest wzrost rynku o 1$ do ceny 101$, czy też bardziej prawdopodobny jest wzrost o 10$ do ceny 110$? Bardziej prawdopodobny jest oczywiście wzrost o 1$.

Jeśli kupimy opcję CALL na akcje o cenie wykonania 101$, to zapłacimy wyższą cenę (wyższą premię opcyjną) niż gdybyśmy kupili opcję na akcje o cenie wykonania 110$. Wystarczy, że cena instrumentu bazowego ruszy się nieznacznie w górę (np. tylko 2$) a my od razu będziemy w pozycji zyskownej o wartości 1$ w momencie wykonania opcji. Jeśli za taką opcję zapłacimy powiedzmy 5$, to ruch o 2$ nie wystarczy, bo nadal będziemy 4$ na minusie.

Czym jest aktywo bazowe?

Aktywo bazowe jest instrumentem finansowym, na który wystawiany jest kontrakt opcyjny. Aktywem bazowym mogą być akcje, indeksy giełdowe, pary walutowe, stopy procentowe, obligacje lub towary. Ogólnie rzecz biorąc, każde aktywo, którego cena zmienia się w czasie. Jeśli zmieni się cena tego instrumentu bazowego, zmieni się również cena wystawionej na niego opcji.

Data wygaśnięcia

W handlu opcjami, data wygaśnięcia odnosi się do ostatniego dnia, w którym prawo do wykonania zakupionej opcji może zostać zrealizowane. Różne opcje mają różne okresy ważności, np. dzień, tydzień, miesiąc, etc. Im dłuższy okres ważności, tym droższa opcja. Giełdy dopuszczają do obrotu nowe opcje w każdym miesiącu.

Z reguły okres ważności opcji to 1, 2, 3, 6, a także 12 miesięcy. Dostępne są również opcje tygodniowe lub nawet dzienne dla bardziej płynnych tytułów. Na europejskiej giełdzie Euronext można nawet handlować opcjami, które mają dzienne wygaśnięcie. W USA natomiast opcje dzienne nie są dostępne a w Niemczech handluje się opcjami na indeks DAX z terminem wygaśnięcia do 5 lat.

Cena wykonania opcji

Strike czyli cena wykonania opcji to cena, po której właściciel opcji ma prawo wejść na rynek. Właściciel opcji CALL może zająć pozycję długą (czyli kupić instrument bazowy), natomiast właściciel opcji PUT może zająć pozycję krótką (czyli sprzedać instrument bazowy). Cena wykonania jest z góry ustalona i nie zmienia się przez cały okres ważności opcji.

Wykonanie opcji

Wykonanie opcji oznacza, że nabywca opcji egzekwuje swoje prawo do otwarcia pozycji na rynku. Jeśli opcja CALL na akcje Apple zostanie wykonana, wówczas akcje Apple zostaną zakupione po z góry ustalonej cenie wykonania.

Logicznie rzecz biorąc, jeśli posiadasz opcję CALL, powinieneś wykorzystać swoje prawo do zajęcia długiej pozycji na instrumencie bazowym tylko wtedy, gdy cena instrumentu bazowego jest powyżej ceny wykonania (strike). Oczywiste jest, że jeśli cena rynkowa instrumentu bazowego jest niższa, to bardziej opłaca się kupować taniej na rynku niż korzystać z prawa do zakupu po wyższej cenie.

Ta sama zasada obowiązuje przy zakupie opcji PUT. Jeśli rynkowa cena aktywa bazowego jest poniżej ceny wykonania, sensowne jest wykonanie opcji i skorzystanie z prawa wejście w krótką pozycję po cenie wyższej niż rynkowa. Jeśli cena rynkowa instrumentu bazowego byłaby powyżej ceny strike, nie ma sensu wykorzystywać nabytego prawa i sprzedać instrument bazowy za mniej niż to, co można aktualnie uzyskać na giełdzie.

Wartość wewnętrzna

Tylko opcje in-the-money mają wartość wewnętrzną, którą określa różnica między aktualną ceną rynkową a ceną wykonania. Premia opcyjna za te opcje powinna wynosić co najmniej ekwiwalent wartości wewnętrznej.

Dla opcji CALL z ceną wykonania 50$ i rynkową ceną instrumentu bazowego 60$, wartość wewnętrzna wynosi 10$, więc cena opcji powinna wynosić co najmniej tyle. Gdyby premia opcyjna była mniejsza niż 10$, powstałaby transakcja pozbawiona ryzyka. Dlaczego?

Załóżmy, że cena wykonania i cena rynkowa są takie same jak wyżej, ale premia opcyjna wynosi tylko 7$. Po cenie rynkowej dokonano by krótkiej sprzedaży, uzyskując 60 dolarów. W tym samym czasie opcja z prawem do zakupu instrumentu bazowego za 50$ zostanie zakupiona za 7$. Zatem całkowity koszt zakupu instrumentu bazowego wyniesie 57$. Różnica między zyskiem ze sprzedaży akcji o wartości 60$ a kosztem zakupu akcji o wartości 57$ stanowi zysk w wysokości 3$.

Wartość czasowa

Opcje to prawo, które obowiązuje tylko przez określony czas. Ilość czasu, jaką ma opcja do wygaśnięcia, znacznie wpływa na jej cenę. Jeśli od ceny opcji odejmiemy wartość wewnętrzną opcji, to wynikiem jest wartość czasowa opcji.

Wartość opcji w czasie = premia opcyjna – wartość wewnętrzna opcji

Ten składnik ceny zależy głównie od terminu wygaśnięcia i zmienności rynku. Im dłuższy czas do wygaśnięcia, tym wyższa wartość czasowa opcji. Wartość czasowa opcji maleje w miarę zbliżania się terminu wygaśnięcia, ale spadek ten nie jest liniowy. Spadek wartości czasowej przyspiesza mniej więcej w ostatnich 30 dniach do wygaśnięcia, z najbardziej wyraźnym spadkiem w drugiej połowie tego okresu.

Open interest dla opcji

W przeciwieństwie do akcji, gdzie liczba papierów wartościowych, które mają być wyemitowane jest stała, w przypadku opcji nie ma takiego ograniczenia i może istnieć różna liczba opcji na dany instrument bazowy. Ilość ta wynika po prostu z zapotrzebowania rynku. Jeżeli popyt na dany kontrakt opcyjny jest wysoki, to zwiększa się liczba otwartych kontraktów opcyjnych i odwrotnie.

Łączna liczba otwartych kontraktów opcyjnych na dane aktywo bazowe w jednym dniu określana jest z angielskiego mianem open interest lub po prostu liczbą otwartych pozycji lub kontraktów (LOP).

LOP jest obliczana dla każdego aktywu bazowego, ceny wykonania i wygaśnięcia oddzielnie i codziennie aktualizowana. Jeśli LOP jest wysoka, wskazuje na duże zainteresowanie rynku kontraktem opcyjnym. Open interest jest związana z płynnością – najbardziej płynne kontrakty opcyjne to te, które cieszą się największym zainteresowaniem.

Jest to ważny wskaźnik, którym kieruje się wielu traderów opcji. Nie mówi nam on jednak nic o kierunku rozwoju rynku.

Handel opcjami CALL i PUT

Opcja CALL daje jej posiadaczowi prawo do zakupu instrumentu bazowego, opcja PUT – prawo do jego sprzedaży. Prawo to jest ważne tylko przez określony czas (expiration date) i może być wykonane po uzgodnionej wcześniej cenie strike. Za to prawo nabywca płaci premię opcyjną. Jest to sytuacja z perspektywy nabywcy opcji.

Z punktu widzenia sprzedawcy sytuacja wygląda inaczej. Wystawca opcji otrzymuje premię opcyjną od kupującego i ma obowiązek wejścia na rynek po uzgodnionej wcześniej cenie wykonania.

Oznacza to, że sprzedawca PUT musi zająć pozycję długą (kupić instrument bazowy), natomiast nabywca PUT może (lecz nie musi) zająć pozycję krótką. I odwrotnie, sprzedawca opcji CALL musi zająć pozycję krótką (sprzedać instrument bazowy), natomiast nabywca opcji Call może zająć pozycję długą.

| Kupujący | Wystawiający | |

| CALL | Prawo do wejścia w pozycję długą (tj. kupna instrumentu bazowego) | Zobowiązanie do zawarcia transakcji krótkiej (tj. sprzedaży instrumentu bazowego) |

| PUT | Prawo do zawarcia transakcji krótkiej (tj. sprzedaży instrumentu bazowego) | Zobowiązanie do wejścia w pozycję długą (tj. zakupu instrumentu bazowego) |

Wynika z tego, że właściciel opcji call, czyli ten, który ma prawo zająć długą pozycję dzięki opcji, skorzysta z tego prawa tylko wtedy, gdy aktualna cena instrumentu bazowego będzie wyższa niż uzgodniona cena wykonania (strike). Wykorzystuje swoje prawo do wejścia w pozycję call z dyskontem i może natychmiast odebrać zysk z różnicy. Jeśli natomiast cena bieżąca jest niższa niż uzgodniona cena wykonania, po prostu nie skorzysta ze swojego prawa i pozwoli na wygaśnięcie opcji jako bezwartościowej. Kupowanie po cenie wyższej niż obecna cena rynkowa nie miałoby dla nabywcy opcji ekonomicznego sensu.

To samo dotyczy właściciela opcji put. Daje on posiadaczowi opcji put prawo do otwarcia krótkiej pozycji (sprzedaży) i prawo to będzie realizowane tylko wtedy, gdy bieżąca cena rynkowa jest niższa niż uzgodniona cena wykonania. Nie ma sensu otwierać krótkiej pozycji po cenie niższej niż aktualna cena rynkowa, ponieważ strata z takiej transakcji jest natychmiastowa. W sytuacji w której cena wykonania jest niższa niż bieżąca cena rynkowa, właściciel pozwoli opcji put wygasnąć.

| Prawa kupującego | Obowiązki wystawcy | |

| Cena bieżąca > strike | Nabywca wykonuje opcję kupna | Wystawca musi sprzedać akcje po cenie strike |

| Bieżąca cena < strike | Nabywca nie wykonuje opcji kupna | Brak |

| Prawa kupującego | Obowiązki wystawcy | |

| Bieżąca cena < strike | Kupujący wykonuje opcję sprzedaży | Wystawca musi kupić akcje po cenie strike |

| Cena bieżąca> strike | Kupujący nie wykonuje opcji sprzedaży | Brak |

Moneyness dla opcji

Moneyness opcji to relacją pomiędzy ceny wykonania opcji a ceną rynkową instrumentu bazowego. Zgodnie z tym kryterium, opcje dzielimy na: opcje in-the-money, opcje in-the-money oraz opcje out-of-the-money.

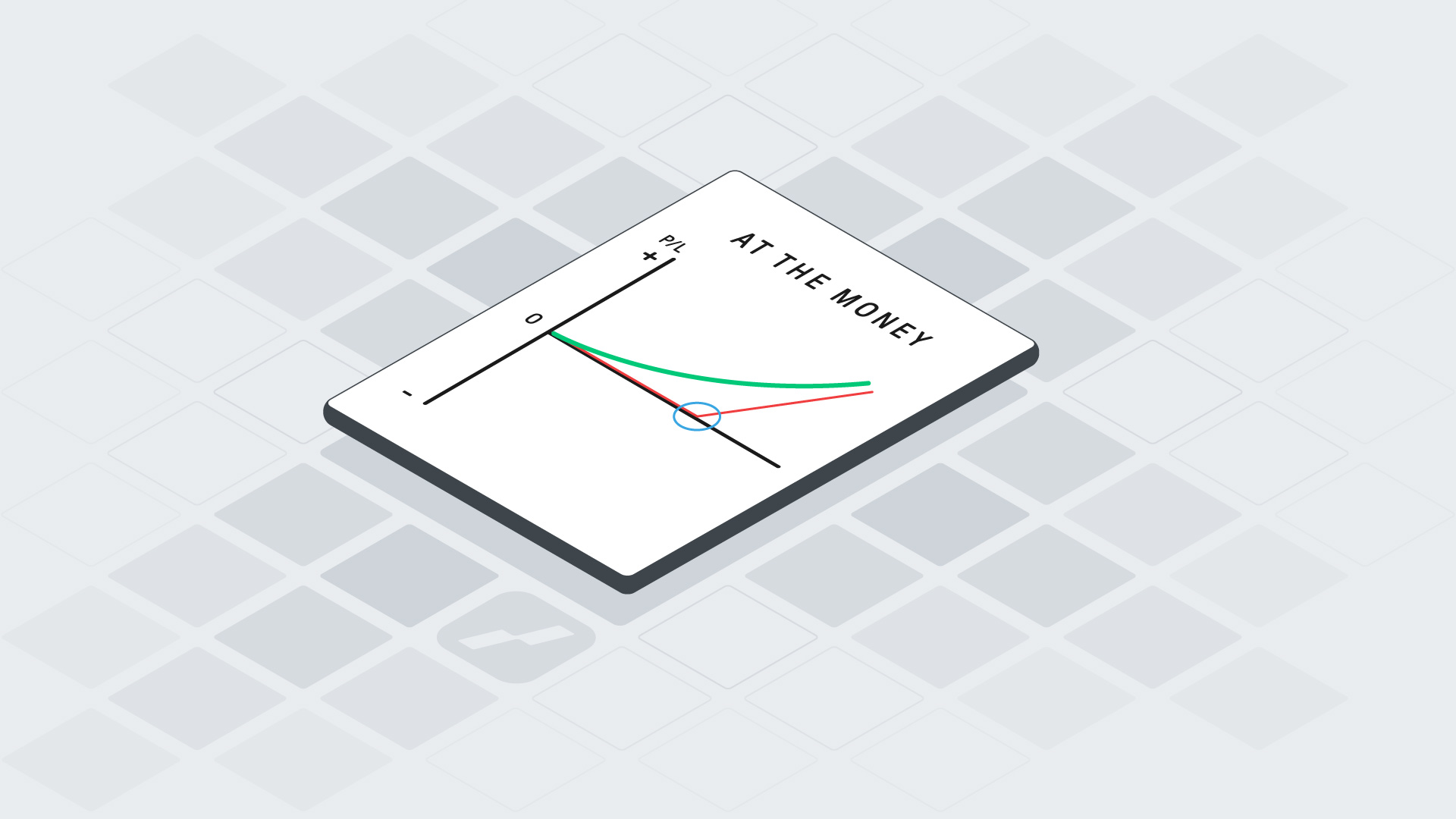

Opcje at-the-money

Opcje at-the-money (ATM) mają tylko wartość czasową. Opcja jest at-the-money jeśli cena wykonania opcji jest taka sama jak bieżąca cena wykonania instrumentu bazowego. Bardzo rzadko zdarza się, że cena instrumentu bazowego jest taka sama jak cena wykonania. Dlatego też opcje at-the-money to te, których cena wykonania jest najbliższa cenie rynkowej instrumentu bazowego. Na przykład, jeśli cena akcji wynosi 58,1$, możemy uznać, że opcje at-the-money to te, których cena wykonania wynosi 58$.

Opcje in-the-money

Opcje “w pieniądzu” czyli z ang. in-the-money (ITM) mają wartość wewnętrzną i wartość czasową. Dla opcji kupna, opcja jest w pieniądzu, jeśli cena wykonania opcji (strike) jest mniejsza niż cena rynkowa instrumentu bazowego. Przy cenie rynkowej instrumentu bazowego 50$, opcja kupna z ceną wykonania 45$ jest w cenie.

Dla opcji put, opcja jest w pieniądzu, jeśli cena wykonania opcji jest wyższa niż cena wykonania instrumentu bazowego. Przy cenie bazowej 50$, opcja sprzedaży z ceną wykonania 55$ jest w pieniądzu.

Opcje out-of-the-money

Opcje out-of-the-money (OTM) mają tylko wartość czasową. Dla opcji kupna, opcja jest out-of-the-money, jeśli cena strike jest wyższa niż cena wykonania instrumentu bazowego. Przy cenie bazowej 45$, opcja CALL z ceną wykonania 50$ jest out-of-the-money.

Dla opcji PUT, opcja jest out-of-the-money, jeśli cena wykonania opcji jest mniejsza niż cena wykonania instrumentu bazowego. Przy cenie bazowej 50$, opcja PUT z ceną wykonania 45$ jest out-of-the-money.

Trzymając opcję do czasu wygaśnięcia należy pamiętać, że jeśli opcja jest w pieniądzu (ITM), instrument bazowy zostanie automatycznie przypisany. Tak więc dla zakupionej opcji CALL na akcje, opcja automatycznie “zniknie” z rachunku inwestycyjnego, a pojawią się na nim akcje. Dla zakupionej opcji PUT, jej wykonanie zaskutkuje krótką pozycją na instrumencie bazowym.

Relacja ceny wykonania opcji do ceny rynkowej instrumentu bazowego ma analogiczne zastosowanie przy sprzedaży opcji. Opcje out-of-the-money mają tylko wartość czasową, opcje in-the-money mają wartość wewnętrzną i czasową. Opcje out-of-the-money mają zerową wartość czasową i wewnętrzną w momencie wygaśnięcia. Opcje in-the-money mają tylko wartość wewnętrzną w momencie wygaśnięcia.

Im cena wykonania jest bliższa cenie rynkowej, tym wyższa jest wartość czasowa opcji. Opcje in-the-money mają najwyższą wartość czasową. Do wyznaczenia ceny opcji opracowano różne modele matematyczne (dwumianowy, Blacka-Scholesa, Bjerksund-Stenslanda).

Do handlu opcjami nie jest konieczna znajomość tych wzorów i obliczeń, ale konieczne jest zrozumienie i zastosowanie obliczonych wartości. Dla wystawcy/sprzedawcy opcji to właśnie wartość czasowa jest największą korzyścią. Na rynku nigdy nie wiadomo, w którą stronę poruszy się instrument bazowy, ale zawsze można być pewnym, że życie opcji skończy się w dniu wygaśnięcia.

Opcje mają zerową wartość czasową w momencie wygaśnięcia. Dlatego jeśli cena instrumentu bazowego nie zmieni się w ogóle lub zmieni się tylko nieznacznie, to wystawca opcji i tak zyska na wartości czasowej, ponieważ wraz ze spadkiem wartości czasowej spada cena opcji, którą najpierw drogo sprzedał, a potem kupił taniej z powodu spadku wartości czasowej.

W skrócie można powiedzieć, że kontrakty opcyjne to prawa pierwokupu, które dają inwestorom możliwość wejścia na rynek właściwy po z góry ustalonej cenie. Nabywca opcji płaci za to prawo. Opcja ta nie jest bezterminowa, jest ograniczona do okresu ważności opcji.

| IN-THE-MONEY | AT-THE-MONEY | OUT-OF-THE-MONEY | |

| CALL | Cena aktywa bazowego > cena wykonania | Cena aktywa bazowego = cena wykonania | Cena aktywa bazowego < cena wykonania |

| PUT | Cena aktywa bazowego < cena wykonania | Cena aktywa bazowego = cena wykonania | Cena aktywa bazowego > cena wykonania |

Format zapisu opcji

Poniżej wyjaśniamy format zapisu kontraktów opcyjnych na przykładzie:

XYZ: CALL 15 AUGUST 2022 €100

XYZ: skrót nazwy aktywa bazowego opcji. Może być nim np. akcja Apple z symbolem AAPL

CALL: wskazuje na rodzaj opcji. Alternatywnie będzie to opcja PUT.

15 August 2022: to data wygaśnięcia opcji, czyli ostatni dzień, w którym może ona zostać zrealizowana.

100 €: jest to cena wykonania czyli strike. Mówi nam, że jeśli skorzystamy z opcji, to wejdziemy na rynek po cenie 100€.

Webinar LYNX: Handel opcjami na platformie TWS

Zalety handlu opcjami

Dźwignia finansowa w handlu opcjami

Budowa opcjami pozwala na wykorzystanie dźwigni finansowej, w której do otwarcia pozycji nie jest wymagany kapitał w wysokości pełnej wartości instrumentu bazowego. Mnożnik dla opcji jest liczbą, która wskazuje, o ile zmieni się zysk/strata na transakcji, gdy cena instrumentu bazowego zmieni się o 1 pełny punkt bazowy.

W przypadku opcji na akcje mnożnik wynosi 100 (zmiana ceny akcji o 1 USD powoduje zysk/stratę na transakcji w wysokości 100 USD), w przypadku opcji futures na ropę naftową wynosi 1000 (zmiana ceny ropy o 1 USD powoduje zysk/stratę w wysokości 1000 USD), w przypadku opcji futures na srebro wynosi 5000 (zmiana ceny srebra o 1 USD powoduje zysk/stratę w wysokości 5000,00 USD) itd.

Przykładowo, zakup 100 akcji Apple po cenie 445 USD przy użyciu wyłącznie środków własnych wymaga 44 500 USD. Jeśli cena wzrośnie do 560 USD, zysk wynosi 11 500 USD ((560 – 445) x 100), czyli 25,8% pierwotnej inwestycji w wysokości 44 500 USD.

Kupując opcję call na akcje Apple z ceną wykonania 445 USD, ceną opcji 28 USD i datą wygaśnięcia we wrześniu 2022, nabywasz prawo do zakupu 100 akcji Apple, ale Twoja inwestycja to tylko premia opcyjna w wysokości 2 800 USD (28 x 100). Jeśli w momencie wygaśnięcia cena akcji jest na poziomie 560, zysk z inwestycji wynosi 8.700 USD ((560-445) x 100 – 2.800), czyli 310,7% pierwotnej inwestycji w wysokości 2.800 USD.

Ograniczone ryzyko

Dzięki zastosowaniu odpowiedniej strategii opcyjnej można bardzo skutecznie kontrolować ryzyko transakcji. W poprzednim przykładzie maksymalna strata przy zakupie akcji za pomocą tylko własnych środków wynosi 44 500 USD, natomiast w przypadku zakupu opcji tylko 2800 USD. Przy czym kupowaliśmy taką samą ilość instrumentu bazowego, czyli 100 akcji.

Niska kapitałochłonność

Opcje pozwalają na wejście w pozycję przy bardzo małych wymaganiach kapitałowych. Elastyczność opcji daje inwestorowi z kapitałem 1 000 USD więcej możliwości niż handel np. samymi akcjami.

Wyższy potencjalny zysk

Niektóre strategie, takie jak kupowanie opcji call, oferują teoretycznie nieograniczony potencjał zysku.

Hedging

Jeśli jesteś inwestorem, który trzyma akcje przez dłuższy czas, prawdopodobnie doświadczyłeś większego spadku cen akcji w swoim portfelu. Opcje mogą być również bardzo skutecznie wykorzystywane do zabezpieczania poszczególnych tytułów lub nawet całego portfela przed takimi niekorzystnymi zmianami cen. Zabezpieczenia można dokonać zarówno na każdym tytule osobno, jak i na portfelu jako całości.

W przypadku tej drugiej możliwości możesz skutecznie wykorzystać opcje indeksowe. Przy takim hedgingu, zapłacona premia opcyjna jest – podobnie jak przy ubezpieczeniach domu czy samochodu – wydatkiem, który trzeba ponieść w przypadku ekstremalnych ruchów.

Wartość czasowa

Jedną z największych zalet handlu opcjami jest wartość czasowa. Większość traderów opcji korzysta z tej właśnie tej cechy opcji. Sprzedają oni opcje, które tracą na wartości w miarę upływu czasu – ich wartość czasowa maleje.

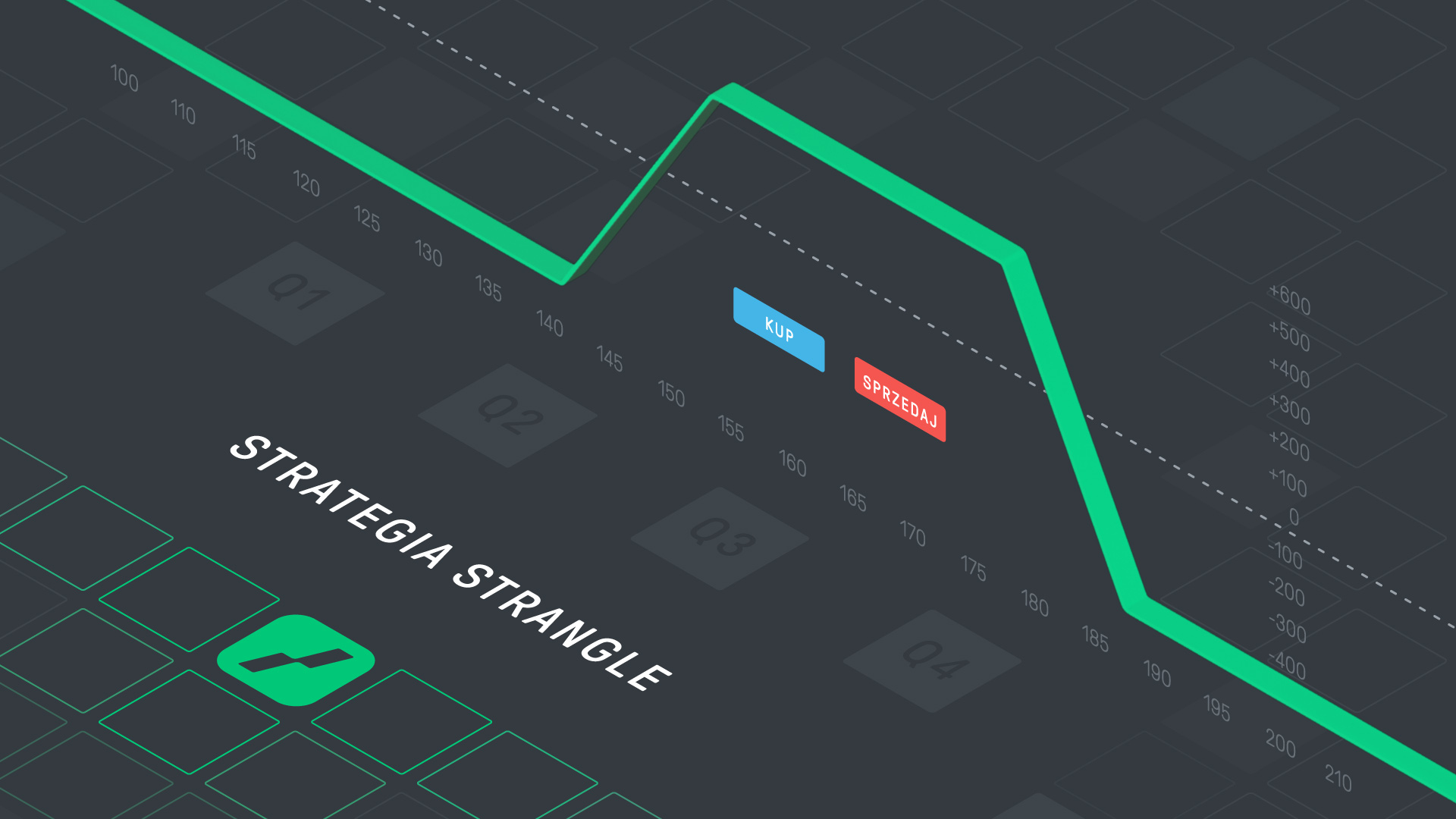

Duży arsenał strategii

Opcje oferują bardzo szeroki zakres strategii opcyjnych, które mogą być stosowane do rosnących i spadających rynków, lub do ruchów bocznych. Aby być zyskownym, inwestor opcji nie musi koniecznie odgadywać kierunku, w którym zmieni się cena instrumentu bazowego.

Oszczędość czasu

Wszystkie powyższe atrybuty opcji pozwalają inwestorowi na zastosowanie najbardziej efektywnej strategii w zależności od aktualnej sytuacji rynkowej. czas odgrywa jedną z najważniejszych ról w wycenie i handlu opcjami. Dzięki odpowiednim strategiom, zwłaszcza dochodowym, możliwe jest zarządzanie swoimi pozycjami opcyjnymi przy minimalnym nakładzie czasu. Możliwe jest handlowanie strategiami z minimalną intensywnością czasową i z wcześniej określonym precyzyjnie ryzykiem.

Handel opcjami poprzez LYNX

Handluj opcjami na akcje, opcjami na indeksy lub opcjami futures szybko i łatwo na wielu giełdach opcji na całym świecie. Za pośrednictwem brokera online LYNX można handlować opcjami na akcje na ponad 3.000 amerykańskich akcji. Uzyskaj dostęp do potężnych narzędzi opcji, takich jak OptionTrader, OptionPortfolio, ComboTrader i Option Strategy Lab, które biorą analizy opcji i łatwość wprowadzania zleceń opcji i kombinacji do następnego poziomu.