Warren Buffett

Warren Buffett jest jednym z sześciu najbogatszych ludzi świata. I choć jego majątek szacowany jest na ponad 82 miliardy dolarów, sam Buffet prowadzi stosunkowo skromne życie, któremu daleko do ekstrawaganckiego stylu życia wielu milionerów i miliarderów.

Próżno u niego szukać wystawnych willi, luksusowych jachtów czy samolotów odrzutowych. Warrenowi Buffettowi do dziś wystarcza dom, który kupił przed ponad 50 laty za 31 500 dolarów.

Strategie inwestycyjne Warrena Buffetta pomogły mu osiągnąć średnią aprecjację sięgającą 24% w okresie 32 lat. Dlatego też ta chodząca Wyrocznia z Omahy jest słusznie uważana za najskuteczniejszego inwestora XX wieku.

Zanim zapoznamy się z jego filozofią biznesową i tajemnicą jego sukcesów inwestycyjnych, przybliżmy sobie najpierw niektóre wydarzenia z jego życia, które dowodzą, że był urodzonym biznesmenem już od najmłodszych lat.

Znaczący przełom w jego życiu nadszedł, kiedy na Uniwersytecie Columbia spotkał Benjamina Grahama. Warren Buffett był zachwycony jego ideą inwestowania w wartość i miał dosłownie obsesję na punkcie książki „Inteligentny inwestor”. Został najpilniejszym studentem Grahama, a później jednym z jego najsłynniejszych naśladowców.

Krótko pracował nawet dla Benjamina Grahama jako analityk ale w 1956 roku, mając 25 lat, założył spółkę inwestycyjną Buffett Partnership. Generowała ona aż do 1969 roku średnie roczne zyski na poziomie 29,5%, podczas gdy Dow Jones w tym samym czasie sięgał zaledwie 7,4%.

Następnie wykorzystywał swój talent do inwestowania w spółce holdingowej Berkshire Hathaway, gdzie osiągnął wspomniany już zysk w skali roku na poziomie 24% przez 32 lata. Berkshire Hathaway do dziś posiada udziały w ponad 60 spółkach na całym świecie.

Warren Buffett – filozofia inwestowania

Nie jest tajemnicą, że Wyrocznia z Omahy pozostawała pod silnym wpływem swojego nauczyciela Benjamina Grahama. Ich filozofie inwestycyjne są więc bardzo podobne. Warren Buffett również odnalazł się w inwestowaniu w wartość.

Warren Buffet, tak samo jak Benjamin Graham, uważa, że krótkotrwałe ruchy na giełdzie często są nieprzewidywalne i przypadkowe. Ważne, by skupić się na dokładnej analizie wartości firmy i planować inwestycje w dłuższym horyzoncie czasowym.

Podstawą jest zdefiniowanie rzeczywistej wartości spółki, która w idealnej sytuacji powinna być wyższa niż jej aktualna wartość rynkowa. Jeśli aktualna cena jest niższa niż szacowana wartość rzeczywista, mamy do czynienia z dobrą okazją do zakupu akcji. Sam Buffett z dystansem do siebie twierdzi, że najchętniej utrzymywałby wszystkie kupione akcje już na zawsze.

„Podstawą inwestowania jest wybór właściwych akcji w odpowiednim czasie i utrzymywanie ich tak długo, jak spółka dobrze sobie radzi.”

Warren Buffet jest również zwolennikiem raczej konserwatywnego sposobu inwestowania i bazuje na tradycyjnych kapitalistycznych wartościach, takich jak ciężka praca, samodyscyplina, oszczędność i ponowne inwestowanie zysków.

Znany socjolog Daniel Bell w swojej książce „Kulturowe sprzeczności kapitalizmu” pisze, że właśnie te cechy, które uczyniły kapitalizm postępowym, zostały jednak w pewnym momencie rozwoju społecznego stłamszone przez wartości konsumpcjonistyczne. Innymi słowy, kapitaliści zaczęli korzystać z wytworów swej pracy.

Podobny paradoks daje się niekiedy zauważyć również na rynkach finansowych. Zdaniem Buffetta skuteczne inwestowanie wymaga cierpliwości, samodyscypliny i długotrwałej, metodycznej pracy analitycznej. Problemem wielu inwestorów jest jednak to, że zbyt często gonią za szybkim zyskiem i perspektywą łatwo zarobionych pieniędzy. Z inwestorów stają się w ten sposób spekulantami, co nie jest dobre.

Idealna spółka według Warrena Buffetta

Wyrocznia z Omahy, wybierając spośród możliwości inwestycyjnych, bierze oczywiście pod uwagę więcej czynników, a tutaj wskażemy te najbardziej podstawowe.

-

Spółka musi być zrozumiała. Żeby wiadomo było co oferuje, jakie są wyznawane przez nią wartości, cele i dokąd zmierza w dłuższej perspektywie. Buffett uważa każdą inwestycję za początek długotrwałej współpracy i dlatego zależy mu na tym, by wartości spółki były zgodne z jego wartościami.

-

Warren Buffett chętnie również rozszerza swój portfel o firmy, które koncentrują się na produktach niewymagających technologicznie. Produkty, które często lub szybko się zużywają, takie jak golarki czy pieluchy i pasty do zębów.

-

Spółek technologicznych z kolei raczej unika. Ich produkty często mają krótki cykl życia i wiążą się z dużymi nakładami na inwestycje w badania i rozwój. Buffett trzyma się z daleka od spółek z ujemnym cash flow oraz spółek, które muszą decydować się na duże inwestycje, żeby utrzymać się na powierzchni.

-

Silna pozycja na rynku to kolejne ważne kryterium. Buffett preferuje firmy, które są na rynku znane i mają na nim ugruntowaną pozycję. Takie spółki są bowiem odporniejsze na nieprzewidywalne zdarzenia oraz na napór konkurencji. Przykładem takich spółek są na przykład Coca-Cola i McDonalds.

-

Warren Buffett chętnie inwestuje w spółki z silnym managementem. Nie jest jednak zwolennikiem firm bazujących na jednym człowieku (na przykład Steve Jobs w Apple). Taką zależność od jednej osoby uważa za ryzykowną.

-

Wyrocznia z Omahy lubi kiedy firmy wykupują własne akcje. Oznacza to, że management wierzy w przyszły rozwój spółki. Interesują go również firmy, które mogą przerzucić wzrost kosztów na ceny w celu zachowania takiej samej marży zysku.

- Co ciekawe, Buffett nie unika również instytucji finansowych, które są dla niego interesujące mimo wysokiego zadłużenia, ponieważ są dla rynku niemalże nietykalne

Wspomniane kryteria to jednak nie wszystko, trzeba podkreślić, że Warren Buffett często podejmuje decyzje, bazując na swoim instynkcie inwestora. Więcej na temat konkretnych metod inwestycyjnych można się dowiedzieć z książki „Buffetologia” („Buffetology”), napisanej przez synową Warrena – Marry Buffett.

Warren Buffett - wybór idealnych akcji

Szacując wewnętrzną wartość firmy Wyrocznia z Omahy wykorzystuje tzw. metodę zdyskontowanych przepływów pieniężnych (metoda DCF) uwzględniającą nadchodzące 10 lat. Ponieważ nawet Warren Buffett nie może wiedzieć, jaka będzie wartość spółki za 10 lat, tym istotniejsze są dla niego kryteria wyboru, o których pisaliśmy wyżej. Na ich podstawie potrafi w miarę sensownie przewidywać.

„Akcje nie są tylko kartkami papieru. Stanowią część majątku firmy. Kupując je, musisz więc myśleć jak potencjalny właściciel.”

Określając przyszłą wartość spółki, Buffett uwzględnia zwłaszcza rozwój zwrotu z kapitału i rozwój zysku na akcji.

Podczas swojej analizy uwzględnia następujące kryteria:

| Zysk na akcję | > 0 |

|---|---|

| Zysk na akcję przez ostatnie 10 lat stabilny wzrost | stabilny wzrost |

| Dług długoterminowy | 5x zysk (najlepiej < 2x zysk) |

| Zwrot z kapitału własnego (ROE) w ciągu ostatnich 10 lat | > 15% |

| Stopa zwrotu z aktywów (cudzy + własny majątek) | > 12% |

| Firma nie może być uzależniona od dużych nakładów inwestycyjnych | |

| Wolne przepływy pieniężne | > 0% |

| (Zysk z poprzedniego roku po opodatkowaniu - zysk sprzed 10 lat po opodatkowaniu) / łączne zyski zatrzymane | > 15% |

Tutaj również obowiązuje jednak złota zasada Warrena Buffetta – jeśli nie rozumiesz firmy, nie inwestuj w nią.

Stwórz portfolio jak Warren Buffett

Przemówiły do ciebie metody stosowane przez tego znanego na całym świecie inwestora? Interesują cię akcje spełniające jego kryteria?

W dzisiejszych czasach istnieje już na szczęście wiele narzędzi, które ułatwią ci pracę. Jeśli interesuje cię portfolio Warrena Buffeta, możesz z łatwością przejrzeć stronę gurufocus.com, gdzie znajdziesz jego portfel i ostatnie transakcje.

Warto wspomnieć również strony Financial Timesa, które mają wstępnie zdefiniowany screener akcji, dzięki któremu za pomocą jednego kliknięcia przejdziesz do wyboru akcji spełniających wspomniane kryteria.

Warren Buffett – portfolio w Berkshire Hathaway

Poniżej przedstawiamy portfolio spółek znajdujących się w portfelu holdingu Berkshire Hathaway. W celu uzyskania większej ilości informacji o Berkshire Hathaway polecamy skorzystać z formularza SEC 13F.

Jest to kwartalny raport Komisji Papierów Wartościowych (SEC), dotyczący zarządzających aktywami w wysokości 100 milionów USD i więcej. Firmy zobowiązane są do podawania na potrzeby tego dokumentu kluczowych danych i informacji o aktualnym stanie spółki oraz upublicznienia swoich inwestycji w spółki notowane na giełdzie w USA do dnia publikacji raportu.

| Spółka | ISIN | #VALUE! | Ilość akcji | % portfolia |

|---|---|---|---|---|

| #N/A |

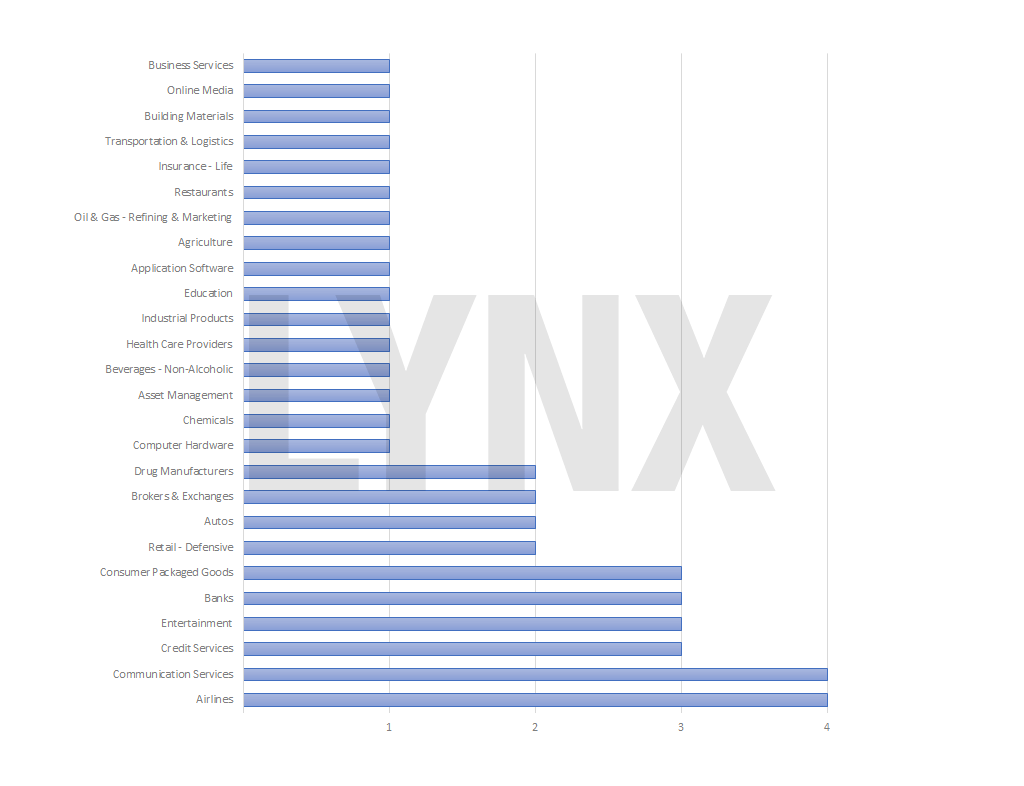

Udział danej branży w portfelu

10 akcji o największym udziale w portfelu Warrena Buffetta

| Spółka | ISIN | #VALUE! | Ilość akcji | % portfolia |

|---|---|---|---|---|

| Coca-Cola | US1912161007 | 23.684.001.000 | 400.000.000 | 0.0716 |

| The Kraft Heinz | US5007541064 | 11.690.290.000 | 325.634.818 | 0.0353 |

| Moodys | US6153691059 | 9.635.522.000 | 24.669.778 | 0.0291 |

| Verizon Communicatios | US92343V1044 | 8.252.525.000 | 158.824.575 | 0.0249 |

| U.S. Bancorp | US9029733048 | 7.100.894.000 | 126.417.887 | 0.0215 |

| Chevron | US1667641005 | 4.488.055.000 | 38.245.036 | 0.0136 |

| BNY Mellon | US0640581007 | 4.202.522.000 | 72.357.453 | 0.0127 |