|

|

Czym są akcje i jak działają? Co decyduje o cenie akcji? Na wszystkie pytania dotyczące akcji odpowiadamy w poniższym kompleksowych artykule. Jeśli szukasz brokera do handlu akcjami, kliknij tutaj.

- Co to są akcje?

- Jak działają akcje?

- Dlaczego warto inwestować w akcje?

- Co to jest dywidenda?

- Jak handlować akcjami?

- Co to jest giełda?

- Co to jest broker?

- Jak kupić akcje?

- Jak stworzyć strategię inwestycji na akcjach?

- Na jakich akcjach handlować?

- Gdzie szukać inspiracji do inwestowania?

- Już wiem jak kupić akcje, co dalej?

- Wiesz już jak kupić akcje i chcesz handlować?

W ostatnich 9 latach, światowe rynki przeżywają bardzo dobry okres. Na przykład dziewięć lat temu znany indeks amerykański S&P 500 można było kupić za około 1000 USD, a jego obecna wartość to około 2700 USD. Handel akcjami nie jest specjalnie skomplikowany ale należy zaznaczyć, że wymaga sporo czasu.

Aby pomóc Ci lepiej zrozumieć jak kupić akcje i rynek akcji przygotowaliśmy dla Ciebie niniejszy przewodnik. Po jego przeczytaniu będziesz miał lepsza wiedzę, która pozwoli Ci dokonać swoich pierwszych inwestycji w akcje.

Już cieszę się, że zarobię pieniądze i będę je mógł wydawać…

Jeśli już wypowiadasz powyższe słowa, to należy natychmiast przypomnieć byś nie oczekiwał żadnych „gwarantowanych wskazówek, które uczynią cię milionerem”.

Pierwsza lekcja powinna cię uświadomić, że obrót giełdowy wiąże się z pewnym ryzykiem, które uniemożliwia ustalenie określonego zysku z inwestycji.

Niniejszy przewodnik opiera się na naszym wieloletnim doświadczeniu zarówno w zakresie własnych inwestycji jak i regularnych kontaktów z inwestorami o różnym doświadczeniu i wiedzy. Celem jest stworzenie uniwersalnego wsparcia dla wszystkich nowych i zaawansowanych inwestorów. Aby dowiedzieć się, jak kupić akcje, zbytnie nie narażając się na ryzyko.

Co to są akcje?

Akcje to papiery wartościowe, które są wydawane przez spółki. Kupujący akcje staje się akcjonariuszem, który z tytułu posiadania akcji nabywa określone prawa.

Akcjonariusz ma prawo do regularnego udziału w zyskach w postaci dywidendy, jest uprawniony do uczestniczenia w zgromadzeniach zarządu oraz głosowanie w walnym zgromadzeniu, może także uzyskać udział w przypadku likwidacji spółki. Akcjonariusze nie podejmują żadnych działań oraz nie ponoszą odpowiedzialności za zobowiązania spółki.

Jak działają akcje?

Spółka emituje akcje w celu pozyskania kapitału na finansowanie swojej działalności i dalszego rozwoju. Jednym ze sposobów pozyskiwania funduszy jest wydawanie (lub emisja) akcji. Akcje mogą być emitowane wyłącznie przez spółki akcyjne i wyrażać własność aktywów spółki.

IPO

Jeżeli spółka emituje akcje po raz pierwszy, jest to tak zwana pierwsza publiczna oferta akcji o nazwie Initial Public Offering (IPO). Na tym etapie firma staje się publicznie notowana, a jej akcje są przedmiotem obrotu na giełdzie. Jeżeli akcje spółki są już przedmiotem obrotu na giełdach, spółka może emitować dodatkowe akcje w celu pozyskania dalszego kapitału. Inwestycje w akcje IPO zyskują uwagę szerokiego grona inwestorów, ponieważ jest to pierwsza okazja do zakupu akcji spółek dynamicznie się rozwijających.

Udział we własności spółki

Nie każdy akcjonariusz, który kupuje akcje, zarówno na IPO, jak w późniejszym czasie, ma takie same prawa i tę samą część własności. Dystrybucja dywidend jest regulowana przez politykę dywidend, którą określa i stosuje firma. Każdy posiadacz akcji ma prawo do dywidendy (udziału w zysku). Wielkość dywidendy zależy od liczby posiadanych akcji. Jeśli dywidenda wynosi 50 PLN za akcję, a masz 10 akcji, posiadasz prawo do dywidendy w wysokości 500 PLN. Dywidendy są wypłacane w okresach rocznych, półrocznych lub kwartalnych.

Kiedy notowania akcji rośną, a kiedy spadają?

Cena akcji podlega tym samym prawom popytu i podaży jak inne towary lub usługi. Jeśli produkty lub usługi świadczone przez firmę odnoszą sukces, cena akcji zwykle rośnie. Przy inwestowaniu w akcje ważne jest wybranie akcji z odpowiednim potencjałem wzrostu. Inwestując w akcje, kupujesz część firmy i stajesz się jej współwłaścicielem, więc musisz wierzyć w przyszły rozwój przedsiębiorstwa. Aby zrozumieć mechanizm wzrostu lub spadku cen akcji, ważne jest, aby pamiętać, że cena akcji zależy od oczekiwań dotyczących przyszłego rozwoju firmy. Aktualna cena akcji zawiera już publiczne informacje o ostatnich wydarzeniach związanych ze spółką, ale także o jej bieżącej sytuacji i bieżących oczekiwaniach.

W praktyce oznacza to, że jeśli na przykład, Apple wydała informację, że spodziewa się w następnym kwartale wzrost przychodów o 10%, to informacje te powinny zostać uwzględnione w obecnej cenie akcji. Gdy sprzedaż wzrośnie o 10% na koniec kwartału, akcje Apple nie będą rosły, chociaż jest to pozytywna zmiana. W tym przypadku jednak, jako że informacje te były już oczekiwane zostały one uwzględnione w cenie akcji.

Rosnąca cena akcji jest oczywiście życzeniem każdego inwestora. Stabilne tempo wzrostu zapewnia wzrost kapitału, co oznacza, że udziały mogą być sprzedawane po wyższej cenie niż ta po której zostały zakupione, a różnica w zysku oznacza zysk kapitałowy.

Cena akcji spadnie, jeśli firma nie notuje zysków, a raport finansowy jest niezadowalający lub dane kwartalne są gorsze niż oczekiwano, wówczas możemy się spodziewać, że przychody i zyski będą spadać w przyszłości.

Oczywiście występują także inne czynniki, nie zawsze zależne od spółki, które mogą wpłynąć na cenę akcji. Czynniki zewnętrzne, takie jak sytuacja polityczna, inflacja, stopy procentowe, obciążenia podatkowe, cykle gospodarcze lub nieprzewidywalne zdarzenia, takie jak wojny, trzęsienia ziemi itd.

Dlaczego warto inwestować w akcje?

Inwestycje w akcje uznaje się za inwestycje stosunkowo bezpieczne i mało ryzykowne w porównaniu z inwestycjami w inne aktywa. Zaletą inwestycji kapitałowych jest często wysoka płynność rynków, która umożliwia kupowanie lub sprzedawanie udziałów praktycznie w dowolnym momencie. Niskie opłaty i możliwość osobistego zarządzania portfelem to inne korzyści płynące z inwestycji kapitałowych. Wady obejmują praktyczną niemożność wpływania na działalność firmy, niską świadomość inwestorów detalicznych i oczywiście możliwość bankructwa przedsiębiorstwa w skrajnych przypadkach.

Długoterminowa wycena akcji

Długoterminowy wzrost rentowności jest głównym czynnikiem, który czyni inwestycje kapitałowe tak popularnymi. Kluczem do sukcesywnej inwestycji jest ogólnie to, że opłacalność inwestycji musi pokonać inflację. Obecnie wynosi ona około 2,5% rocznie, minimalna waloryzacja poprzez inwestycje kapitałowe musi być większa niż 2,5%. Maksymalna roczna waloryzacja nie jest znana, ale najlepsi inwestorzy osiągnęli próg około 20% rocznie, inwestując długoterminowo i z dużym kapitałem.

Regularny dochód w formie dywidendy

Roczna procentowa wycena akcji jest jedną z możliwości, dzięki której można zarobić na inwestycjach kapitałowych. Drugą opcją jest regularna wypłata dywidendy. Oczywiście nie każda firma wypłaca dywidendy i nie wszystkie dywidendy są równe. Kwota dywidendy wyrażona jest w stałej kwocie na akcję (na przykład 10 USD na akcję) i jest jednym z czynników wpływających na cenę akcji. Jej wielkość zazwyczaj zależy od zysków firmy, ale są firmy, które nie mają zysków i nie wypłacają dywidend. Płacenie regularnych dywidend jest bardzo pożądanym czynnikiem dla inwestorów, którzy w wielu przypadkach mogą zdecydować, czy chcą kupić udziały.

Dywersyfikacja finansów osobistych

Dla niektórych inwestycje kapitałowe mogą być głównym źródłem dochodu, dla innych może to być tylko forma dywersyfikacji portfela finansowego. Inwestowanie w akcje nie jest skomplikowane i ma wiele zalet w porównaniu do inwestowania w nieruchomości lub dzieła sztuki (łatwość dostępu, niskie opłaty, wysoka płynność itp.). Ponadto możesz skorzystać nie tylko z rosnących cen akcji, ale również z regularnych dywidend. Nic dziwnego, że kupowanie akcji zyskuje na popularności, gdy coraz większa część społeczeństwa chce inwestować swoje pieniądze.

Co to jest dywidenda?

Dywidenda stanowi udział w zysku, jaki spółka wypłaca akcjonariuszom. Każdy, kto posiada akcje spółki wypłacającej dywidendy, jest uprawniony do wypłaty tej dywidendy. O terminie i wysokości wypłaty dywidendy decyduje walne zgromadzenie spółki.

Jak działa dywidenda?

Dywidenda reprezentuje udziały w zysku z działalności spółki, które firma wypłaca akcjonariuszom.

Wysokość dywidendy określa polityka dywidendowa spółki. Jednym z głównych czynników wpływających na wysokość dywidendy jest rentowność spółki. Dywidenda może być stabilna, stale rosnąca lub zmienna w zależności od wysokości zysku. Z drugiej strony trzeba zdać sobie sprawę, że wypłacając dywidendy, spółka straci fundusze, które w przeciwnym wypadku mogłaby zainwestować w jej rozwój i wzrost.

Dywidenda jest wypłacana w tzw. dniu wypłaty (payment day). Aby akcjonariusz miał prawo do dywidendy, musi posiadać akcje przed dniem wypłaty dywidendy. Ostatnim dniem, w którym akcje muszą być w posiadaniu inwestora, jest tak zwana data ex-dividend. Załóżmy, że firma wypłaci dywidendę w dniu 01.05.2018, jednocześnie zastrzegając, że aby móc ubiegać się o płatność, musisz posiadać udział od 1.4.2018. Jeśli kupisz udział w dniu 2.4.2018, nie będziesz mieć prawa do dywidendy.

Każda firma decyduje o dniu wypłaty dywidendy, a każdy akcjonariusz (lub potencjalny akcjonariusz) może łatwo znaleźć o tym informacje. Aby uzyskać pełne zrozumienie ważnych danych dla inwestorów dywidendowych, zobacz ich szczegółowe wyjaśnienie w naszym Centrum Pomocy.

Wypłata dywidendy następuje poprzez przypisanie przepływu finansowego do rachunku inwestycyjnego każdego inwestora. Spółka wypłaca dywidendę z jej zysku netto po opodatkowaniu. Ponadto otrzymana dywidenda podlega opodatkowaniu przez inwestora jako dochód własny.

Opodatkowanie jest oparte na obowiązujących prawem stawkach. Na przykład od dywidendy na akcjach amerykańskich pobiera się 15-procentowy podatek dochodowy, bez pomniejszania przychodu o koszty uzyskania.

Jak handlować akcjami?

Inwestycje w akcje odbywają się na giełdach na całym świecie. W dzisiejszych czasach do handlu akcjami wykorzystuje się głównie środowisko internetowe, co umożliwia kupowanie lub sprzedawanie wymaganych tytułów z domu za pośrednictwem komputera lub smartfona.

Jak kupić akcje bez konta brokerskiego i internetu? Dziś to już prawie niewyobrażalne. ale dawno temu, inwestorzy przekrzykiwali się na giełdach i używali gestów kupna lub sprzedaży, by wydawać instrukcje brokerom, którzy dostarczali im papiery wartościowe. Dziś wszystko odbywa się elektronicznie, wystarczy kilka kliknięć myszy i możesz posiadać akcje firmy Apple, Google, Microsoft lub innych znanych spółek. Wszystko, co musisz zrobić, to mieć otwarte konto brokerskie (analogiczne do klasycznego konta bankowego) i dostęp do internetu.

Co to jest giełda?

Giełda jest miejscem, w którym instrumenty inwestycyjne są przedmiotem obrotu zgodnie z wcześniej ustalonymi zasadami. Przykładem jest tu polska giełda papierów wartościowych GPW. Jest to instytucja, która organizuje i nadzoruje sprawne przeprowadzanie transakcji i ich właściwe rozliczanie.

Wyróżniamy na niej dwie strony- inwestorów i emitentów:

- Inwestorzy mogą dokonać zakupu instrumentów kapitałowych (akcji) z możliwością uzyskania przyszłych zysków.

- Emitenci mają możliwość pozyskania kapitału na swoją dalszą działalność i rozwój.

Jak działa giełda?

Giełda działa na zasadzie dwustronnej aukcji, w której spotykają się kupujący i sprzedający. Kupujący wyrażają chęć zakupu, innymi słowy, wyrażają zainteresowanie określonymi produktami inwestycyjnymi (np. akcjami Apple). Sprzedawcy są gotowi sprzedać lub zaoferować określone produkty inwestycyjne.

Różnicą podaży i popytu jest bieżącą ceną rynkową. Brak równowagi tych sił wynika z wahań cen i tendencji rosnących lub spadkowych.

Giełda nadzoruje aby handel odbywał się zgodnie z zasadami i nikt nie miał przewagi nad resztą inwestorów. Określa również niektóre standardy handlowe (wielkości zamówień). Sama infrastruktura giełdy jest bardzo złożoną siecią potężnych komputerów, które nieustannie wyliczają zamówienia zakupu i sprzedaży, wykonują i rejestrują transakcje oraz aktualizują dane rynkowe.

Co to jest broker?

Broker jest pośrednikiem między inwestorem a giełdą. Bez brokera nie można kupić żadnych akcji, chyba że jako inwestor masz miejsce płatne bezpośrednio na giełdzie. Broker jest firmą maklerską z którą ty, jako przedsiębiorca, chcesz współpracować. Broker pobiera opłaty od klientów za transakcje.

Broker umożliwi Ci otworzenie konta inwestycyjnego pod własnym nazwiskiem. Wysyłasz do niego pieniądze, za które możesz następnie kupić akcje. Broker zapewnia także dostęp do platformy transakcyjnej, która umożliwia wprowadzanie zleceń, udostępnia dane rynkowe w celu zapoznania się z bieżącymi cenami. Broker powinien być Twoim partnerem w inwestowaniu i handlu na giełdzie, a taki partner musi być dobrze wybrany.

Jak powinien działać dobry broker?

Dobry broker powinien spełniać kilka kryteriów. Ponieważ jest to instytucja finansowa, musi podlegać obowiązującym przepisom i dyrektywom danego kraju. Firmy brokerskie działające w Polsce podlegają nadzorowi Komisji Nadzoru Finansowego (KNF). Powinna to być firma z wystarczającą kapitalizacją, aby pokryć straty, które mogą wynikać z nieoczekiwanych wahań na rynku, jeśli zajdzie taka konieczność. Makler powinien zdecydowanie oddzielić swoje aktywa od rachunków inwestycyjnych klientów, a wszystkie konta inwestycyjne powinny być ubezpieczone.

Jak kupić akcje?

Poniżej znajdują się informacje na temat kroków, które należy podjąć, aby rozpocząć handel akcjami.

Otwórz rachunek u brokera

Pierwszym krokiem jest otwarcie rachunku u brokera. Bez brokera nie możesz uzyskać dostępu do giełdy. Konfiguracja rachunku brokerskiego jest równie łatwa jak konfiguracja zwykłego konta bankowego.

W przypadku LYNX wystarczy wypełnić formularz online, wysłać zeskanowane dane identyfikacyjne (dwa dowody tożsamości, dokument potwierdzający posiadanie konta bankowego, z którego zostanie dokonana pierwsza wpłata kapitału), a rachunek zostanie utworzony w ciągu kilku dni. Po wykonaniu przelewu bankowego na swój rachunek, możesz dokonywać inwestycji.

Wybór rynku – Polska czy rynki zagraniczne?

Jeśli masz otwarty rachunek maklerski z odpowiednim kapitałem, nadszedł czas, aby wybrać konkretny rynek – akcji, w który chcesz zainwestować. W LYNX oferujemy wiele rynków oraz produktów, możesz wybrać polskie akcje z GPW (np. KGH, PGE, PKO, LTS etc.) lub kupować zagraniczne akcje (Apple, Google, Coca-Cola, BMW itp.).

Jak kupić akcje na platformie? Musisz znać nazwę firmy, ISIN lub ticker danej spółki. Zgodnie z tymi danymi platforma będzie wyszukiwać odpowiedni rynek na którym ten instrument jest dostępny do handlu.

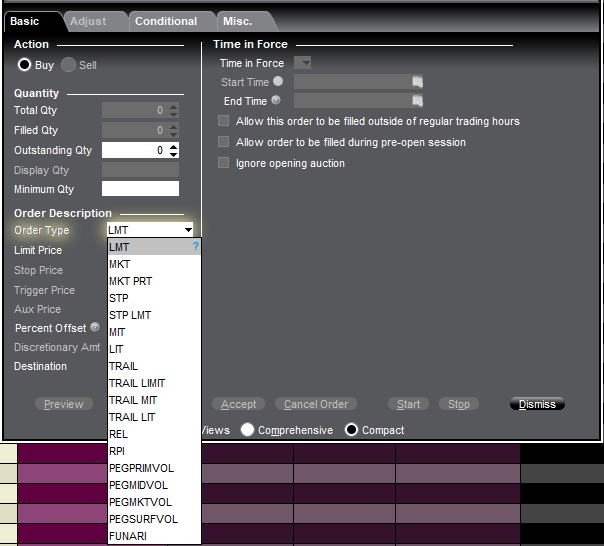

Przykład platformy inwestycyjnej LYNX Trading – składanie zlecenia

Zapoznanie się z platformą

Platforma inwestycyjna to oprogramowanie, które możesz zainstalować na swoim komputerze – LYNX Trading lub handlować na platformie webowej – LYNX+. Dzięki platformie transakcyjnej możesz zakupić akcje po ustalonej cenie. Wprowadzenie do użytkowania platformy jest standardową częścią każdej dobrej usługi brokerskiej. W LYNX udostępnimy bezpłatną platformę natychmiast po aktywowaniu rachunku.

Instrukcje wprowadzające

Złożenie zlecenia na zakup/sprzedaż danego instrumentu po określonej cenie jest podstawową wiedzą, którą musi posiadać każdy kto rozpoczyna działania na platformie inwestycyjnej. W zasadzie nie jest to skomplikowane, ponieważ za pomocą kilku kliknięć możesz handlować na akcjach.

Teraz już wiesz jak kupić akcje, czas stwierdzić jakiej powinieneś użyć strategii.

Jak stworzyć strategię inwestycji na akcjach?

Wiedzieć, jak kupić akcje sprawnie, wymaga pewnego wysiłku i chęci uczenia się czegoś nowego. Nikt nie rodzi się jako inwestor i nie uzyskuje wykształcenia w zakresie inwestowania. Z zależności od horyzontu czasowego możemy podzielić inwestycje w akcje na dwa rodzaje – długoterminowe i krótkoterminowe.

Inwestycje długoterminowe vs. aktywny handel

Inwestycje długoterminowe opierają się głównie na podstawowej analizie papierów wartościowych. Długoterminowi inwestorzy zazwyczaj monitorują i analizują sprawozdania finansowe spółek, proporcje poszczególnych wskaźników np. wskaźnik P/E, itp.). Starają się w w ten sposób się zrozumieć sektor w którym działa dana spółka, poznać produkty i usługi firmy oraz specyfikę jej zarządzania. Na tej podstawie wybierają akcje firm, które są obecnie relatywnie tanie, ale z potencjałem na długoterminowy wzrost.

Długoterminowi inwestorzy to największe nazwiska jak Benjamin Graham, Warren Buffett, Peter Lynch itp. Inwestorzy ci nie biorą pod uwagę tygodni, miesięcy czy lat, ale okresy wieloletnie i są ogólnie zorientowani na długoterminowe inwestycje.

Inwestycje krótkoterminowe to bardziej aktywny handel, określany często jako swing trading lub intraday trading. Krótkoterminowi inwestorzy polegają bardziej na analizie technicznej, śledzą wykresy cen i używają różnych wskaźników (MACD, RSI). Analiza fundamentalna może, ale nie musi być nich tak ważna, oczywiście jednak zawsze dobrze jest znać jak najwięcej informacji na temat danego instrumentu. Inwestorzy krótkoterminowi są również bardziej skłonni do krótkich transakcji, co oznacza, że spekulują na spadki.

Dywersyfikacja portfela

Oprócz pytania jak kupić akcje, ważne jest pytanie ile rodzajów akcji powinienem kupić. Dywersyfikacja jest koncepcją, która wyraża podział strategii i eliminację ryzyka, nie polegając wyłącznie na jednym konkretnym produkcie inwestycyjnym, ale dzieląc go na kilka poszczególnych obszarów. Dobrze znane przysłowie “Nie noś wszystkich jajek w jednym koszyku” wyraża ideę dywersyfikacji. Dywersyfikacja służy przede wszystkim ograniczeniu ryzyka. Ale jest to broń dwukierunkowa, ponieważ wraz z ograniczeniem ryzyka, ograniczony zostaje także zysk. Są też inwestorzy, którzy nie wierzą w dywersyfikację, a wręcz przeciwnie, radzą “wybrać właściwe jajka (akcje), umieścić je w jednym koszyku i obserwować”. Przykładem jest tutaj Warren Buffet.

Początkującym jednak zaleca się dywersyfikacje. Portfel można zdywersyfikować poprzez różne sektory. Aby dywersyfikacja była znacząca, konieczne jest podzielenie funduszy na akcje o niskiej pozytywnej korelacji. Dobrze jest wybrać akcje z różnych sektorów, czy też z różnych krajów świata.

Psychologia

Mówi się, że psychologia inwestora jest kluczowym czynnikiem sukcesu. Psychologia zdecydowanie odgrywa ważną rolę, ponieważ nasze wewnętrzne uczucia i myśli wpływają na nasze zachowanie. Rynki finansowe są miejscem, w którym psychologia jest w dużym stopniu projektowana. Człowiek jako istota społeczna ma naturalną potrzebę radzenia sobie i kopiowania zachowania innych. Niewiele osób może walczyć z tłumem. Psychologia tłumu jest stosunkowo przewidywalna, a rynki finansowe są w dużej mierze jej odbiciem. Ceny zwykle stanowią przeciwieństwo tego, co myśli tłum. Tłum, publiczność bardzo często gubi się na giełdzie.

Psychologiczne otoczenie przedsiębiorcy musi być nieco sprzeczne z tym, co myśli tłum. Jednocześnie człowiek musi mieć dość pokory i mocy, aby przyznać, że się pomylił. Zawsze musisz mieć plan i się go trzymać. Wiesz, dlaczego wchodzisz do handlu, w jakim celu i jaki plan masz zrealizować.

Określanie celów

Określenia realistycznych celów w handlu oraz samego inwestowania należy nauczyć się od samego początku. Najlepsi inwestorzy zarabiają na długoterminowym inwestowaniu około 20% rocznie. Byłoby naiwnością sądzić, że nowicjusz może wzbogacić swoje konto o 100% w przeciągu roku. Oczywiście może się to zdarzyć – istnieją rynki charakteryzujące się dużą zmiennością i oferując wysoki potencjał zysku. Ale pytanie brzmi: jakie ryzyko występuje w tym przypadku? Jedynym czynnikiem, który można kontrolować na rynku, jest właśnie ryzyko. Cel zawsze opiera się na ryzyku, a stawianie sobie zbyt wysokich celów prowadzi do zbyt dużego ryzyka i zagrożenia spadku wartości funduszy własnych.

Na jakich akcjach handlować?

W LYNX można handlować na akcjach prawie wszystkich znanych firm na całym świecie. Możesz handlować amerykańskimi, niemieckimi lub chińskimi akcjami. To zależy tylko od Ciebie.

Jak wybrać właściwe działanie? To pytanie za milion dolarów. Nikt nie posiada kryształowej kuli i nikt nie wie w którym kierunku pójdzie rynek w przyszłości. Musisz wiedzieć, co chcesz kupić, jako inwestor. Istnieją pewne techniki wyceny akcji, podstawowe modele analityczne lub narzędzia analizy technicznej. Wszystko służy jednemu celowi – znaleźć odpowiednią spółkę, której akcje pójdą w pożądanym kierunku. Napisaliśmy kilka wskazówek jako wprowadzenie do analizy technicznej. Możesz też zainspirować się sposobem działania tak zwanych guru inwestycyjnych, którzy od dawna zarabiają na giełdach.

Czas wejścia na rynek

Wejście na rynek jest pierwszym i najważniejszym krokiem w handlu.

Właściwy moment wejścia na rynek jest tutaj kluczowy, tym bardziej jeśli wybierasz krótki horyzont czasowy. Jeśli chcesz inwestować w dłuższej perspektywie, czas wejścia na rynek jest sprawą raczej drugorzędną. Chociaż analiza techniczna może pomóc, w końcowym efekcie, nie ma znaczenia, czy kupujesz po cenie 100 czy 101. Na ogół zaleca się kupować kiedy cena jest niska, ale to nie zawsze może przynieść sukces, gdyż można czasami utracić możliwości inwestycyjne, czekając zbyt długo.

W przypadku obrotu krótkoterminowego lub nawet dziennego, czas wejścia na giełdę jest istotniejszy. W takich przypadkach stosuje się różne podejścia do analizy technicznej. W ciągu obrotu dziennego, czas wejścia na rynek jest bardzo ważny i często ma decydujące znaczenie dla zysku lub straty.

Możliwość dywersyfikacji poprzez tzw. ETF

Bardzo popularnym rodzajem inwestycji kapitałowych są inwestycje w fundusze ETF, co oznacza Exchange Traded Funds. ETF-y są podobne do standardowych funduszy inwestycyjnych, ale są notowane na giełdzie.

Fundusze ETF działają poprzez kupowanie akcji spółek, które działają w danym sektorze, a następnie fundusze te emitują swoje akcje będące przedmiotem obrotu na giełdzie. ETF są dobry sposób, jak kupić akcje w danym sektorze. Za pomocą ETF możemy kupić na przykład akcje spółek naftowych. Jeśli z jakiegoś powodu chcesz spekulować wzrostem cen ropy, ale nie chcesz kupować akcji jednej konkretnej firmy naftowej, masz możliwość zakupu “ETF na ropę naftową”. Zaletą inwestowania na rynkach funduszy ETF jest to, że poprzez dywersyfikację, obejmuje one cały sektor naftowy. Wadą jest możliwość straty zakładanych zysków, jeżeli potencjał udziałów w tym sektorze nie jest wystarczająco silny.

Gdzie szukać inspiracji do inwestowania?

Poniżej znajduje się kilka witryn, które mogą być przydatne do pogłębiania wiedzy w zakresie inwestycji na rynku kapitałowym.

- Kursy i wykresy na stronach LYNX – Historyczne wykresy i bieżące notowania, w tym kluczowe podstawowe informacje i historia dywidend, a także porównania z innymi zasobami w sektorze.

- FinViz – Zaawansowany wykres akcji, który pozwala wyszukiwać akcje według wybranych parametrów.

- Seeking Aplha – Chcesz wiedzieć jak kupić akcje? To jest doskonałe źródło do śledzenia nowych wiadomości ze świata akcji.

- Godziny otwarcia giełd papierów wartościowych – Dowiedz się, kiedy możesz handlować na swoich ulubionych rynkach.

- Godziny i dni zamknięcia giełdy – Dowiedz się, kiedy giełdy są zamknięte.

- Investopedia – Jak sama nazwa wskazuje – służy jako Wikipedia dla świata inwestycyjnego. Oferuje szczegółowe wyjaśnienie wszystkich pojęć inwestycyjnych.

Zarówno początkujący jak i zaawansowani inwestorzy mogą zdobyć inspirację, a przede wszystkim sprawdzoną wiedzę rynkową pobierając bezpłatny ebook 11 sprawdzonych strategii inwestycyjnych światowych guru, ebook można pobrać na stronie www.lynxbroker.pl/guru-ebook.

Już wiem jak kupić akcje, co dalej?

Jeżeli już wiesz jak kupić akcje, wystarczy otworzyć rachunek u brokera, który ma dostęp do giełdy papierów wartościowych.

Możesz być inwestorem giełdowym, który jest raczej konserwatywny i kupuje popularne/sprawdzone akcje (Apple, Google, Coca-Cola), które regularnie osiągają zyski w postaci dywidendy. Alternatywnie, możesz być bardziej spekulatywny i kupować nowe, wschodzące akcje o bardziej zyskownym potencjale. Sposobów jak kupić akcje jest mnóstwo. Wszystko zależy od Ciebie, możliwości inwestycyjne w LYNX są prawie nieograniczone.