Inwestowanie w obligacje

Chociaż giełda papierów wartościowych cieszy się zdecydowanie największą uwagą wśród inwestorów (detalicznych), rynek obligacji jest w rzeczywistości znacznie większy, patrząc zarówno na wartość jak i wolumen. Obligacje, znane również jako papiery wartościowe o stałym dochodzie, są często postrzegane jako stosunkowo bezpieczne inwestycje, ale z pewnością nie oznacza to, że inwestowanie w tego rodzaju narzędzie nie wiąże się z ryzykiem. Ta broszura wyjaśnia pojęcie obligacji, jak działają i do czego można je wykorzystać.

Obligacje można po prostu opisać jako pożyczki wydawane przez rządy lub firmy. Jako inwestor obligacji pożyczasz pieniądze rządowi lub firmie, a w zamian otrzymujesz certyfikat długu. W przeciwieństwie do akcji, obligacje nie czynią cię współwłaścicielem instytucji emitującej. Jednak certyfikat długu uprawnia właściciela do odszkodowania. Wynagrodzenie za pożyczanie pieniędzy, zwane również odsetkami kuponowymi, jest zwykle wypłacane okresowo (np. raz w roku). Następnie obligacje mają zawsze określoną datę zakończenia. W tym dniu otrzymasz z powrotem pożyczone pieniądze (tj. kwotę główną), z wyjątkiem rzadkich przypadków, takich jak bankructwo.

Emitenci obligacji

Zasadniczo dwa najczęstsze rodzaje emitentów obligacji to: korporacje i rządy.

Obligacje korporacyjne

Obligacje korporacyjne są najczęstszym rodzajem obligacji. Inwestorzy, którzy kupują obligacje korporacyjne pożyczają pieniądze spółce emitującej obligacje w zamian za prawne zobowiązanie spółki do płacenia okresowo kuponowych odsetek od kapitału. W większości przypadków inwestorzy otrzymują kapitał natychmiast po wygaśnięciu obligacji. Istnieje wiele różnych powodów, dla których firmy emitują obligacje, takie jak: finansowanie projektów, fuzje, kapitał obrotowy, dywidendy dla akcjonariuszy itp.

Obligacje rządowe

Obligacje rządowe nie różnią się istotnie od obligacji korporacyjnych za wyjątkiem faktu, że inwestor nie pożycza pieniędzy spółce, ale rządowi. Dlatego też, podobnie jak obligacje korporacyjne, właściciel obligacji rządowych otrzymuje w zamian odsetki kuponowe i odzyskuje pierwotną inwestycję w dniu zapadalności. Rządy wykorzystują obligacje, aby zebrać fundusze, które można wydać na różnego rodzaju projekty, takie jak infrastruktura.

Istnieje wiele różnych obligacji, ale obligacje te mają kilka wspólnych cech. Obligacje składają się z następujących cech:

- Emitent

- Kwota Główna

- Kupon

- Termin zapadalności

- Ocena

- Częstotliwość płatności kuponów

- Zysk

Emitent

Emitent jest podmiotem, który pożycza pieniądze poprzez emisję obligacji. Najczęstszymi emitentami są przedsiębiorstwa i rząd.

Kwota główna

Kwota główna to kwota główna pożyczki. Kwota ta jest pożyczana i zwracana w terminie zapadalności.

Kupon

Jak opisano wcześniej, emitent wypłaca kupon. Jest to wypłata odsetek i zależy od stopy kuponu.

Termin zapadalności

Termin zapadalności obligacji jest dzień wygaśnięcia obligacji. Inwestor otrzymuje zwykle pełną kwotę główną obligacji w momencie jej wykupu.

Ocena

Istnieje kilka agencji ratingowych, które oceniają obligacje. Każda obligacja jest oceniona przez agencję ratingową. Jeśli obligacja ma wysoką ocenę, kupon jest zwykle niższy.

Częstotliwość płatności kuponów

Płatność kuponu następuje zwykle okresowo. Kupony są głównie wypłacane co roku lub co pół roku, ale niektóre kupony mogą być wypłacane kwartalnie lub nawet co miesiąc.

Zysk

Zysk stanowi zwrot z zainwestowanego kapitału obligacji i jest wyrażony w procentach na podstawie zainwestowanej kwoty lub bieżącej wartości rynkowej. Obejmuje odsetki uzyskane z obligacji.

Zasadniczo zysk 1% skutkuje niższą ceną obligacji niż 3% zysk, jeżeli pozostały okres zapadalności jest taki sam.

Istnieje wiele różnych rodzajów obligacji. W kontekście znaczenia zostaną opisane tylko najczęstsze rodzaje obligacji.

Obligacje plain vanilla

Obligacje plain vanilla nie mają żadnych nieregularnych cech i są najbardziej standardowymi obligacjami o stałym kuponie i określonym terminie zapadalności. W większości przypadków ten rodzaj obligacji jest emitowany i umarzany od kwoty głównej. Obligacja ta nazywana jest również obligacją prostą lub bullet.

Obligacja o zmiennym oprocentowaniu

Obligacja o zmiennym oprocentowaniu jest obligacją bez stałych płatności kuponowych i zwykle jest powiązana z benchmarkiem. Przykładem benchmarku jest Federal Fund Rate lub LIBOR. Jeśli benchmark wzrośnie, stopa procentowa kuponu również wzrośnie. Z drugiej strony malejące poziomy referencyjne skutkują niższą stopą procentową kuponu.

Obligacja zerokuponowa

W przeciwieństwie do większości obligacji, obligacje zerokuponowe nie wypłacają inwestorowi żadnych odsetek kuponowych. Ten rodzaj obligacji jest emitowany po cenie niższej niż kwota główna. W dniu zapadalności inwestor otrzymuje wyższą kwotę, a różnica nazywa się zyskiem inwestora.

Obligacja wieczysta

Perpetual jest synonimem słowa „wieczny”. Obligacje wieczyste są obligacjami bez terminu zapadalności i istnieją tak długo, jak długo istnieje emitent obligacji. Podobnie jak zwykłe obligacje, obligacje wieczyste płacą stawkę kuponową od kwoty głównej stopę główną.

Obligacja zamienna

Obligacje zamienne to obligacje o szczególnej cesze, polegające na tym, że główny kapitał nie jest umarzany w gotówce, ale zostanie przekształcony w akcje w terminie zapadalności. Tego rodzaju obligacje emitowane są głównie przez (notowane na giełdzie) korporacje. Kuponowa stopa procentowa jest zwykle niższa, ponieważ faktycznym wynagrodzeniem jest fakt, że inwestor otrzymuje akcje po określonej cenie.

Obligacja podporządkowana

Jako nabywca obligacji podporządkowanej będziesz ostatni w kolejce w przypadku bankructwa emitenta obligacji. W pierwszej kolejności, wszystkie zwykłe obligacje zostaną umorzone inwestorom i innym długom. Ryzyko związane z tymi obligacjami jest wyższe, dlatego też odsetki kuponowe również.

Obligacja indeksowana

Obligacje o współczynniku mnożenia związanym z roczną stopą inflacji związaną z kuponem nazywane są obligacjami indeksowanymi. Na przykład w obliczu wysokiej inflacji możliwa utrata zwrotu z tego rodzaju obligacji będzie mniej znacząca. Zabezpieczenie przed utratą zwrotu kosztuje jednak pieniądze, co oznacza, że ten typ produktu zazwyczaj generuje niższy zwrot niż obligacje ze stałym kuponem.

Wycena obligacji odnosi się do obliczenia mającego na celu określenie tzw. teoretycznej wartości godziwej danej obligacji. Obejmuje to obliczenie bieżącej wartości przyszłych płatności odsetkowych obligacji i wartości obligacji w terminie zapadalności (znanej również jako wartość nominalna). Po ustaleniu wartości nominalnej i płatności odsetek inwestorzy stosują technikę wyceny obligacji, aby obliczyć stopę zwrotu potrzebną do opłacalnej inwestycji w obligacje.

Teoretyczna wartość rynkowa

Aby obliczyć teoretyczną wartość rynkową ważne jest zrozumienie bieżącej wartości przyszłych płatności kuponowych zdyskontowanych odpowiednią stopą dyskontową. Zysk do terminu zapadalności jest stosowana jako stopa dyskontowa. Jest to stopa zwrotu, jaką inwestor otrzyma przy reinwestowaniu każdej płatności kuponowej z określonej obligacji według stałej stopy kuponowej (do momentu zapadalności obligacji). Stopa dyskontowa uwzględnia cenę obligacji, wartość nominalną, stopę kuponu i czas do wykupu.

Wycena obligacji kuponowych

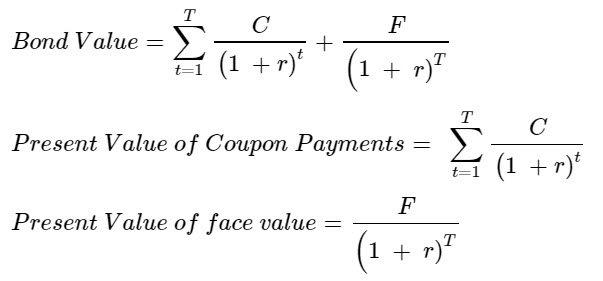

Wartość bieżąca oczekiwanych płatności kuponowych jest dodawana do wartości bieżącej wartości nominalnej obligacji. Zobacz poniższy wzór:

| C | Płatności kuponowe |

| r | Stopa dyskontowa / zysk do terminu zapadalności |

| F | Wartość nominalna obligacji |

| t | Liczba okresów |

| T | Czas do terminu zapadalności |

Załóżmy, że roczna stopa procentowa obligacji korporacyjnych wynosi 6%, a odsetki co pół roku są wypłacane przez 2 lata. Po tym okresie obligacja osiąga termin zapadalności, a kwota główna musi zostać spłacona inwestorowi. W tym przykładzie zysk do terminu zapadalności wynosi 3%. Wartość nominalna obligacji wynosi 2 000 EUR. Obliczenia są następujące:

| Roczna stopa kuponu | 4 % |

| Półroczna stopa kuponowa | 2 % |

| C | 2% x 1.000 EUR = 20 EUR na okres |

| t | 2 lata x 2 = 4 okresy na półroczne płatności kuponowe |

| T | 4 okresy |

| Wartość bieżąca płatności półrocznych | 20 / (1.03)1 + 20 / (1.03)2 + 20 / (1.03)3 + 20 / (1.03)4 = 19,42 + 18,85 + 18,30 + 17,77 = 74,34 |

| Obecna wartość nominalna płatności półrocznych | 1000 / (1.03)4 = 888,49 |

| Wartość obligacji | 74,34 € + 888,49 € = 962,83 € |

Wycena obligacji zerokuponowych

Jak już opisano, obligacja zerokuponowa nie wypłaca żadnych płatności kuponowych przez okres trwania obligacji. Zaletą dla inwestora obligacji zerokuponowej jest to, że obligację można nabyć ze zniżką, gdy zostanie wyemitowana. Różnica między ceną zakupu a wartością bieżącą wartości nominalnej to odsetki, które inwestor zarobił na obligacji.

Przykład:

Ponieważ obligacja zerokuponowa nie wypłaca żadnych kuponów, obliczenie jest stosunkowo proste: 1.000 € / (1.03) 4 = 888,49 €

Większość obligacji jest oceniana przez co najmniej jedną niezależną agencję ratingową. Rating obligacji jest oceną literową przypisaną do obligacji, która reprezentuje wiarygodność kredytową instrumentu. Jest to oceniane na podstawie szczegółowej analizy finansowej emitenta obligacji. Tak więc ocena obligacji mówi więcej o prawdopodobieństwie, że emitent spełni zobowiązania wynikające z obligacji i wskazuje potencjalne ryzyko. Innymi słowy, rating daje wgląd w siłę finansową emitenta obligacji oraz jego zdolność do spłaty kwoty głównej i odsetek obligacji w całości i na czas. Analitycy określają siłę finansową na podstawie różnych kryteriów agencji ratingowej. Ponieważ podejście różni się nieco w zależności od agencji, możliwe jest, że tej samej obligacji można przypisać różne oceny.

Agencje ratingowe

Trzy wiodące agencje ratingowe to Standard & Poor’s, Fitch Ratings Inc. i Moody’s Investor Service. Ratingi obligacji długoterminowych stosowane przez Standard and Poor’s i Fitch Ratings Inc. to AAA, AA +, AA, AA-, A +, A-. Usługi Moody’s Investor Services wykorzystują następujące oceny: Aaa, Aa1, Aa2, Aa3, A1, A2, A3. Te same oceny obowiązują w ocenach B i C.

Obligacje inwestycyjne

Ponieważ ratingi obligacji dostarczają inwestorom indywidualnym i profesjonalnym informacje o jakości i stabilności danej obligacji, logiczne jest, że te oceny wpływają również na wycenę obligacji, stopy procentowe i wolę inwestorów w inwestowanie w obligację. Obligacje o wyższych ratingach są uważane za stosunkowo bezpieczne i stabilne inwestycje. W większości przypadków emitenci obligacji, jak rządy o doskonałych perspektywach na przyszłość lub duże notowane na giełdzie korporacje, uzyskują najwyższe oceny. Obligacje te znane są również jako obligacje inwestycyjne, które zawierają ratingi od AAA do BBB- (Standard & Poor’s i Fitch Ratings Inc.) lub ratingi od Aaa do Baa3 (Moody’s Investor Service).

Obligacje nieinwestycyjne

Obligacje o wysokim stopniu spekulacji uważa się za obligacje nieinwestycyjne, znane również jako obligacje śmieciowe. Te obligacje śmieciowe wiążą się z wyższym ryzykiem, ponieważ niektórzy emitenci obligacji śmieciowych mają problemy z płynnością i mogą nie wykonać zobowiązania z możliwością utraty inwestycji przez inwestorów. Z drugiej strony zysk jest znacznie wyższy niż obligacji inwestycyjnych, co przyciąga inwestorów o bardziej kapitałowym profilu inwestorskim. Obligacje śmieciowe zwykle mają rating od BB + do D (Standard and Poor’s i Fitch Ratings Inc.) lub od Baa1 do C w przypadku Moody’s Investor Services.

Przegląd ratingów obligacji Standard & Poor’s i Fitch Ratings Inc.

| Ocena | Ocena | Opis | ||

| S&P | Moody´s | Fitch | ||

| Stopień inwestycyjny | AAA | Aaa | AAA | Niezwykle silna zdolność do wypełniania zobowiązań finansowych. |

| AA+ | Aa1 | AA+ | Bardzo silna zdolność do wywiązywania się z zobowiązań finansowych. | |

| AA | Aa2 | AA | ||

| AA- | Aa3 | AA- | ||

| A+ | A1 | A+ | Silna zdolność do wypełniania zobowiązań finansowych, ale nieco podatna na niekorzystne warunki gospodarcze i zmiany okoliczności | |

| A | A2 | A | ||

| A- | A3 | A- | ||

| BBB+ | Baa1 | BBB+ | Odpowiednia zdolność do wywiązywania się ze zobowiązań finansowych, ale bardziej zależna od niekorzystnych warunków ekonomicznych. | |

| BBB | Baa2 | BBB | ||

| BBB- | Baa3 | BBB- | ||

| Stopień nieinwestycyjny | BB+ | Ba1 | BB+ | Mniej podatne na zagrożenia w najbliższym czasie, ale napotyka poważne ciągłe niepewności dotyczące niekorzystnych warunków biznesowych, finansowych i ekonomicznych. |

| BB | Ba2 | BB | ||

| BB- | Ba3 | BB- | ||

| B+ | B1 | B+ | Bardziej podatny na niekorzystne warunki biznesowe, finansowe i ekonomiczne, ale obecnie jest w stanie wywiązać się ze zobowiązań finansowych. | |

| B | B2 | B | ||

| B- | B3 | B- | ||

| CCC+ | Caa1 | CCC+ | Obecnie wrażliwy i uzależniony od sprzyjających warunków biznesowych, finansowych i ekonomicznych w celu wywiązania się ze zobowiązań finansowych. | |

| CCC | Caa2 | CCC | ||

| CCC- | Caa3 | CCC- | ||

| CC | Ca | |||

| C | C | |||

| D | D | DDD | Płatność z tytułu zobowiązania finansowego lub naruszenie domniemanej obietnicy; stosowany również w przypadku złożenia wniosku o upadłości lub podjęcia podobnych działań. | |

| DD | ||||

| D | ||||

Ryzyko płynności

Ryzyko, że inwestor obligacji nie może znaleźć nabywcy, gdy chce sprzedać, nazywa się ryzykiem płynności. Może się to zdarzyć, gdy wolumen obrotu jest stosunkowo niski.

Ryzyko cenowe

Fakt, że ceny obligacji mogą się zmieniać, stanowi potencjalne ryzyko dla inwestora. Jest tak szczególnie w przypadku, gdy inwestorzy planują kupić i sprzedać obligacje przed terminem zapadalności. W końcu, kiedy nastąpi termin zapadalności obligacji, kwota główna i tak zostanie zwrócona inwestorowi.

Najbardziej wpływowymi czynnikami na cenę obligacji jest ich zysk, dominujące stopy procentowe i wiarygodność. Podaż i popyt mają również wpływ na cenę obligacji. Wyższy popyt lub niższa podaż generalnie skutkują wyższą ceną, ceteris paribus. I na odwrót, niższy popyt lub wyższa podaż zapewnia spadek cen.

Ryzyko walutowe

W przypadku zakupu obligacji w innej walucie inwestor jest narażony na ryzyko walutowe. Gdy obligacja jest notowana w dolarach, istnieje szansa, że dolar spadnie, co spowoduje niższe płatności odsetek od kuponów w pln. Dlatego ryzyko walutowe może mieć negatywny wpływ na zysk inwestora obligacji.

Ryzyko kredytowe lub ryzyko niewykonania zobowiązania

Jako inwestor obligacji jesteś uzależniony od wiarygodności emitenta. Niewypłacalność emitenta w przypadku bankructwa korporacji jest najgorszym scenariuszem dla inwestora. W takim przypadku inwestorzy mogą stracić zarówno strumień dochodów, jak i początkową inwestycję. Dlatego ważne jest, aby spojrzeć krytycznie na ratingi obligacji agencji ratingowych.

Ryzyko inflacji

Inflacja ma negatywny wpływ na cenę obligacji, ponieważ siła nabywcza przyszłych płatności kuponowych maleje wraz ze wzrostem inflacji. Jest to zatem istotne ryzyko, które inwestor powinien wziąć pod uwagę. W rzeczywistości inflacja długoterminowa jest największym wrogiem inwestora, gdy strategia inwestycyjna jest powiązana ze stałym dochodem.

Ryzyko stopy procentowej

Środowisko stóp procentowych ma znaczący wpływ na cenę obligacji (o stałym dochodzie). Ceny obligacji i zmiany stóp procentowych poruszają w drugą stronę. Zasada jest taka: gdy jeden wzrasta, drugi spada i na odwrót.

Obligacja, jej cena jest ogólnie bardziej reaktywna, gdy stopa kuponowa jest stosunkowo niska, a termin zapadalności jest daleko. Tego rodzaju obligacje odczuwają największy spadek ceny, gdy rośnie stopa procentowa.

Zwiększ wymagania dotyczące marginesów

Aby chronić siebie i swoich klientów, Interactive Brokers może w dowolnym momencie zwiększyć wymóg depozytu zabezpieczającego dla klientów na istniejących i nowych pozycjach obligacji. Decyzja ta może być spowodowana gwałtownym wzrostem zmienności produktu bazowego, gdy kapitalizacja rynkowa produktu bazowego spadła poniżej pewnego progu lub z innego powodu. Należy pamiętać, że po dostosowaniu depozytu zabezpieczającego rachunek może już nie spełniać wymagań dotyczących depozytów zabezpieczających. W takim przypadku broker przystępuje do likwidacji pozycji w celu usunięcia tej nieadekwatności.

Ryzyko likwidacji

Kiedy suma zabezpieczeń w twoim portfelu spadnie poniżej wymaganego depozytu zabezpieczającego, Interactive Brokers ma prawo zamknąć określone pozycje bez uprzedniego powiadomienia, niezależnie od tego, czy pozycje te są zyskowne czy przynoszą straty. Jeśli po likwidacji na twoim rachunku nadal występuje deficyt i masz inne pozycje jako zabezpieczenie (np. pozycje na akcjach, pozycje obligacji itp.), Interactive Brokers zamknie inne pozycje w celu wyeliminowania deficytu depozytu zabezpieczającego. Należy pamiętać, że likwidacja zawsze odbywa się według obowiązującej wówczas najlepszej ceny kupna lub sprzedaży i że nie ma się wpływu na ostateczną cenę transakcji. Likwidację można przeprowadzić po niekorzystnej cenie i w niekorzystnym dla Ciebie terminie

Dwa najważniejsze rodzaje ryzyka, które wpływają na zysk z obligacji, to: ryzyko kredytowe (czy nastąpi spłata kwoty głównej?) oraz ryzyko odsetkowe (wahania stóp procentowych). Ryzyko stopy procentowej można określić za pomocą czasu trwania: metody obliczania wrażliwości ceny obligacji na zmianę stóp procentowych. Ważne jest, aby zdać sobie sprawę, że czas trwania nie jest taki sam, jak okres obowiązywania obligacji.

Jak działa czas trwania

Czas trwania pozwala zmierzyć, ile lat zajmuje inwestorowi spłata ceny obligacji na podstawie całkowitych przepływów pieniężnych obligacji. Jednocześnie, jak już opisano, można obliczyć wrażliwość ceny obligacji, związaną ze zmianą stóp procentowych. Zasadniczo każda zmiana stóp procentowych o 1%powoduje zmianę ceny obligacji o 1% w przeciwnym kierunku, na każdy rok trwania.

Czas trwania jest średnią ważoną wszystkich płatności obligacji. Jeżeli okres obowiązywania obligacji wynosi 10 lat, czas trwania jest średnią ważoną rocznych płatności odsetkowych i wykupu obligacji po 10 latach. Czas od chwili obecnej do wypłaty jest wykorzystywany jako czynnik ważący, co oznacza, że odsetki od kuponu w ciągu roku liczą się raz, odsetki, które otrzymujesz w ciągu dwóch lat, liczą się dwa razy, i tak dalej. Jeśli otrzymasz zwrot kwoty głównej w ciągu 10 lat, liczą się 10 razy.

Zmodyfikowany czas trwania

Jak sama nazwa wskazuje, zmodyfikowany czas trwania jest nieco inny niż normalny czas trwania. Zmodyfikowany czas trwania jest obliczany poprzez podzielenie czasu trwania przez 1 plus efektywny zwrot. Efektywny zwrot to zwrot, który uzyskuje obligacja, jeśli jest utrzymywana do końca okresu.

Czynniki wpływające na czas trwania obligacji

Istnieją dwa ważne czynniki, które mogą wpływać na czas trwania obligacji. Czynnikami tymi są „czas do terminu zapadalności” i „stopa kuponowa”.

Czas do terminu zapadalności

Ogólna zasada brzmi: im dłuższy jest termin (termin zapadalności) obligacji, tym dłuższy jest czas trwania (i ryzyko odsetkowe). Obligacje krótkoterminowe wiążą się z niższym ryzykiem odsetkowym, ponieważ spłacają rzeczywisty koszt szybciej niż obligacje długoterminowe

Stawka kuponu

Logiczne jest, że stopa kuponu obligacji jest ważnym czynnikiem wpływającym na czas trwania. Obligacja o wysokiej stopie kuponowej ma krótszy czas trwania niż obligacja o niższej stopie kuponowej. W końcu obligacja o wyższym zysku spłaci pierwotne koszty szybciej niż obligacja o niższej stopie.

Aby ustalić, dla kogo obligacje są odpowiednim instrumentem finansowym, ważne jest, aby dowiedzieć się, czy instrument ten odpowiada Twojej wiedzy, doświadczeniu, celowi inwestycyjnemu i horyzontowi inwestycyjnemu. Jeśli rozważasz inwestowanie w obligacje, poniższe informacje mogą między innymi ustalić, czy obligacje są zgodne z Twoim profilem inwestora.

Złożoność

Obligacje są uważane za niezłożone. Istnieje szeroka gama rodzajów obligacji, które mają różne cechy, takie jak przedstawione w tej broszurze. Upewnij się, że znasz cechy produktu, zanim zainwestujesz w obligacje.

Typ inwestora

Ze względu na swój charakter obligacje najlepiej nadają się dla wszystkich inwestorów. Obligacje mogą być przedmiotem obrotu zarówno wśród inwestorów detalicznych, jak i inwestorów profesjonalnych.

Wiedza i doświadczenie

Ważne jest, aby wziąć pod uwagę wymaganą wiedzę i kryteria doświadczenia, ponieważ LYNX wymaga, aby inwestor miał historię obrotu obligacjami przez co najmniej jeden rok oraz wystarczającą wiedzę na temat mechaniki i ryzyka obrotu obligacjami.

Sytuacja finansowa i świadomość ryzyka

Inwestorzy powinni zdawać sobie sprawę z faktu, że nawet 100% kwoty inwestycji początkowej może zostać utracone z powodu inwestowania w obligacje. W odniesieniu do ryzyka należy wprowadzić rozróżnienie między obligacjami skarbowymi EUR, obligacjami skarbowymi US i obligacjami korporacyjnymi i obligacjami wysokodochodowymi (śmieciowymi) ponieważ wiarygodność emitenta daje wgląd w pewność, że kupony i kwota główna zostaną spłacone w cyklu życia obligacji.

Zakup obligacji o ratingu inwestycyjnym, takich jak obligacje skarbowe w EUR lub US lub obligacje korporacyjne o dobrej ocenie, uważa się za inwestycję o stabilnej wartości. W przypadku zakupu obligacji śmieciowych o wysokim zysku profil ryzyka ma charakter spekulacyjny, ponieważ wiąże się z nim wyższe ryzyko.

Cel inwestycyjny

Transakcje obligacjami mogą służyć określonym celom inwestycyjnym, takim jak ochrona kapitału, wzrost kapitału i generowanie dochodu.

Ochrona kapitału

Obligacje inwestycyjne przedsiębiorstw i obligacje rządowe są odpowiednie dla inwestorów, którzy zachowują konserwatywną strategię inwestycyjną i chcą zachować swój kapitał. Jednak inwestorzy zawsze muszą brać pod uwagę możliwe ryzyko niewykonania zobowiązania.

Generowanie dochodu i wzrost kapitału

W przeciwieństwie do akcji, obligacje dają większą pewność co do strumienia dochodów i zwrotu kapitału, ponieważ dochód można uzyskać, otrzymując odsetkowe płatności od obligacji, którą trzymasz w swoim portfelu. Płatności odsetkowe od kuponów będą otrzymywane w formie wypłat gotówkowych. Rating kredytowy obligacji daje wgląd w pewność i ryzyko spłaty kapitału.

Emitenci obligacji oferują szeroki zakres stawek kuponowych i terminów zapadalności. Dlatego inwestor jest w stanie znaleźć obligację z płatnościami kuponowymi, które są zgodne z ich potrzebami.

Inwestor jest również w stanie kupić i sprzedać obligację, zanim nastąpi jej termin zapadalności, aby wygenerować wzrost kapitału. Zwykle dotyczy to obligacji bardziej spekulacyjnych.

Horyzont inwestycyjny

Nie ma określonego horyzontu inwestycyjnego dla inwestycji w obligacje. Inwestowanie w obligacje jest odpowiednie na krótką metę (mniej niż 3 lata), średnioterminową (3 do 10 lat) i długoterminową (ponad 10 lat).

W niniejszej broszurze omówiono główne cechy handlu obligacjami. Bycie obligatariuszem wiąże się z szeregiem korzyści i ryzyka. Stanie się obligatariuszem można podsumować w następujący sposób:

- Obligatariuszem jest każda osoba, spółka lub instytucja, która jest właścicielem co najmniej jednej obligacji emitenta obligacji. Obligacja to umowa pożyczki między emitentem a inwestorem. Emitent obligacji jest zobowiązany do spłaty kapitału w określonym terminie, który jest zapisany w umowie.

- Obligatariusza nie można porównywać z udziałowcem, ponieważ obligatariusze nie są właścicielami, lecz kredytodawcami. Właśnie dlatego obligatariusze nie mogą głosować i nie mogą otrzymywać dywidend.

Oczywiście, jak każda opcja inwestycyjna, obligacje mają również zalety i wady. Należą do nich w szczególności:

-

Bezpieczeństwo kapitału przy zakupie obligacji inwestycyjnych

-

Zwykle okresowo ustalona płatność kuponowa

-

Większość obligacji posiada rating kredytowy

- Obligacje o ratingu inwestycyjnym są uważane za stosunkowo bezpieczną inwestycję

-

Ryzyko stóp procentowych, kursu walutowego i ogólne ryzyko rynkowe, które wpływa na cenę obligacji

-

Inflacja prowadzi do zmniejszenia siły nabywczej

- Ryzyko kredytowe lub niewykonanie zobowiązania, ponieważ obligatariusz jest zależny od wiarygodności emitenta obligacji

Obligacja

Obligacja jest instrumentem o stałym dochodzie, który reprezentuje pożyczkę udzieloną emitentowi przez inwestora.

Rating obligacji

Rating obligacji jest oceną literową przypisaną do obligacji, która reprezentuje wiarygodność kredytową instrumentu, którą ocenia się na podstawie szczegółowej analizy finansowej emitenta obligacji.

Obligacja zamienna

Obligacja zamienna to dłużne papiery wartościowe o stałym dochodzie, które przynoszą odsetki, ale można je przekształcić w z góry określoną liczbę akcji zwykłych lub udziałów kapitałowych.

Obligacja korporacyjna

Obligacja korporacyjna to dłużny papier wartościowy emitowany przez korporację i sprzedawany inwestorom.

Odsetki kuponowe

Stopa kuponowa to stopa procentowa wypłacana przez emitentów obligacji według wartości nominalnej obligacji.

Częstotliwość płatności kuponów

Częstotliwość płatności kuponowych obligacji. Może być coroczna lub półroczna.

Ryzyko kredytowe /Niewykonanie zobowiązania

Szansa, że firmy lub osoby fizyczne nie będą w stanie dokonać wymaganych płatności z tytułu swoich zobowiązań dłużnych.

Agencja ratingowa

Agencja ratingowa jest niezależną firmą, która przyznaje ratingi kredytowe emitentom obligacji.

Ryzyko walutowe

Ryzyko spadku waluty obligacji, a zatem wartości odsetek odsetkowych i kwoty głównej obligacji.

Czas trwania

Metoda obliczania wrażliwości ceny obligacji na zmianę stóp procentowych.

Obligacja o zmiennym oprocentowaniu

Obligacja o zmiennym oprocentowaniu jest obligacją bez stałych płatności kuponowych i zwykle jest powiązana z benchmarkiem.

Obligacje rządowe

Obligacja rządowa to dłużny papier wartościowy emitowany przez rząd i sprzedawany inwestorom.

Obligacja indeksowana

Obligacje o współczynniku mnożenia związanym z roczną stopą inflacji związaną z jej kuponem.

Ryzyko inflacji

Odnosi się do wpływu inflacji na cenę obligacji.

Ryzyko stopy procentowej

Wpływ stopy procentowej na cenę obligacji. Kiedy stopa procentowa rośnie, cena obligacji rośnie. Zmiany stóp procentowych i ceny obligacji są zawsze odwrotne.

Obligacje inwestycyjne

Obligacja o średnim lub wysokim ratingu jednej z agencji ratingowych.

Emitent

Emitent jest rządem lub organizacją, która pożycza pieniądze poprzez sprzedaż obligacji.

Ryzyko płynności

Ryzyko, że inwestor obligacji nie może znaleźć nabywcy, gdy chce sprzedać, nazywa się ryzykiem płynności.

Termin zapadalności

Data w której produkt inwestycyjny lub ubezpieczeniowy jest gotowy do wypłaty.

Zmodyfikowany czas trwania

Wzór, który wyraża mierzalną zmianę wartości papieru wartościowego w odpowiedzi na zmianę stóp procentowych.

Obligacje nieinwestycyjne / obligacje śmieciowe

Obligacja o stosunkowo niskim ratingu, a zatem zwykle o wysokim zysku. Tego rodzaju obligacje są również znane jako spekulacyjne.

Kwota główna

Kwota główna odnosi się do kwoty nominalnej instrumentu dłużnego lub kwoty pożyczonej kwoty.

Obligacja wieczysta

Obligacje wieczyste są obligacjami bez terminu wymagalności i istnieją tak długo, jak długo trwa emitent obligacji.

Obligacja Plain Vanilla

Obligacja Plain Vanilla jest obligacją bez żadnych niezwykłych cech i jest najczęstszym rodzajem obligacji.

Ryzyko cenowe

Fakt, że ceny obligacji mogą ulec zmianie, stanowi potencjalne ryzyko dla inwestora. Jest tak szczególnie w przypadku, gdy inwestorzy planują kupić i sprzedać obligację przed terminem jej zapadalności.

Obligacja podporządkowana

Obligacja, na mocy której w przypadku bankructwa pożyczkobiorcy, pożyczkobiorca jest podporządkowany w swojej pozycji wierzyciela.

Teoretyczna wartość rynkowa

Bieżąca wartość strumienia przepływów pieniężnych, którą oczekuje się, że wygeneruje obligacja.

Zysk

Zysk odnosi się do zysków wygenerowanych i zrealizowanych z inwestycji w danym okresie czasu i jest wyrażona w procentach na podstawie zainwestowanej kwoty lub bieżącej wartości rynkowej lub wartości nominalnej papieru wartościowego.

Obligacja zerokuponowa

Obligacja zerokuponowa to obligacja, która nie dokonuje okresowych płatności odsetek i jest sprzedawana z głębokim dyskontem od wartości nominalnej.